Куда инвестировать деньги в 2022 году и получать пассивный доход: как защитить активы от кризиса и спада

Вопрос, куда можно инвестировать деньги в 2020 году, чтобы получать ежемесячный пассивный доход, стоит особенно остро. Связано это с приближающейся рецессией в мировой экономике, санкционным фоном, развернувшейся торговой войной между США и Китаем, ожиданием результатов выборов в США, вспышкой Коронавируса и падением цен на нефть.

Краткое содержание статьи

- 1 Общие тенденции рынка инвестиций в 2020 году

- 2 Куда инвестировать деньги для пассивного дохода?

- 3 Куда инвестировать небольшую сумму денег?

- 4 Варианты с гарантированной прибылью

- 5 Финансовые инструменты для начинающего инвестора

- 6 Куда вложить деньги в кризис и во время экономического спада?

- 7 Использование кризиса в свою пользу

Общие тенденции рынка инвестиций в 2020 году

Основные показатели экономического развития России за 2019 год

- По данным Росстата, модель развития российской экономики за 2019 г. — устойчиво слаборастущая (нет признаков ухода в рецессию, как это было в 2015-2016 годах, но и без сигналов к дальнейшему прогрессивному росту)

- Рост ВВП России за 2019 г. замедлился до 1,3% (по сравнению с 2018 годом темпы роста снизились в 2 раза). По сравнению с мировым темпом роста ВВП этот показатель хуже в 2,5 раза.

- Индекс Мосбиржи за 2019 г. вырос на 28,55%, индекс РТС – на 44,93%. Наилучшие экономические результаты показали сфера промышленности, торговля топливными и продовольственными ресурсами. Наихудшие показатели отмечаются в сегментах строительства жилой недвижимости, сервиса, розничных продаж, что обусловлено низким спросом из-за снижения реальных доходов населения.

- Жесткая политика Министерства Финансов РФ позволила за 2019 г. добиться хороших финансовых показателей, способствующих дальнейшему экономическому развитию. (накоплены резервы в золоте и валюте в объеме 550 миллиардов долларов, внешний долг – 481,473 млрд. долларов — один из самых низких среди развитых и развивающихся стран)

- Средний уровень закредитованности граждан за 2019 г. вырос до 47,1% (было 44,9%). По статистике в среднем на 1 человека приходится долг в размере 227,5 тысяч руб.

- Реальный уровень дохода населения на январь 2019 г. снизился на 1,3% по сравнению с предыдущим периодом. Этот год стал пятым по счету отчетным периодом, в котором зафиксировано падение реальных располагаемых денежных средств у граждан России.

- Наметился демографический провал (естественный прирост населения -168 487 человек).

- На начало февраля 2020 г. индекс Мосбиржи с максимума в январе 3219 упал на 150 пунктов.

- Производственный индекс PMI РФ за январь 2020 – 47,9

- PMI в секторе услуг ща январь 2020 – 54,1.

Ключевые факторы 2019- 2020 годов, влияющие на мировые фондовые биржи:

- Из-за вспышки коронавируса в Китае и ограничения транспортного сообщения с эпицентром эпидемии январь 2020 для нефти оказался худшим с 1991 г. (цена за январь упала сразу на 16,5%). Вслед за нефтью снизились цены на медь, олово, никель, алюминий.

- В 2019 г. впервые после 2007-го произошла инверсия графика доходности гособлигаций США, что исторически является одним из наиболее достоверных прогностического индикаторов надвигающейся рецессии в экономике.

- Центробанки, стремясь поддержать развитие национальных экономик и достичь планового показателя инфляции в 2%, планомерно снижают ключевые ставки, стимулируя тем самым трейдеров вкладывать деньги в более рисковые инструменты. Как результат — падают ставки по банковским вкладам. Из-за накачки экономик деньгами Центробанки дают отсрочку наступлению рецессии.

- Многие экономисты спорят наступит ли в 2020–2021 г. очередной глобальный экономический кризис. По опросам, проведённым в декабре 2019 года, аналитики оценивали вероятность наступления кризиса в 2020-м в 50%. Но все сходятся в одном — вполне вероятно ухудшение экономической ситуации, а сроки наступления с достоверной точностью предсказать невозможно. Кризис неизбежен, вопрос лишь в том в каком году он произойдёт в 2020, 2021 или 2022. Ведь текущий экономический цикл длиться уже 10 лет с 2010 г.

- Из-за торговой войны с США и вспышки коронавируса в 2020-м прогнозируется замедление темпов экономического роста Китая.

- Предстоящие выборы в США в ноябре 2020 г. привносят дополнительную неопределенность в настроение трейдеров и инвесторов.

- Сохраняется неопределенность по поводу экономического развития стран ЕС, а в Германии с крупнейшей экономикой Евросоюза уже наступила фаза рецессии. Крупнейший DEUTSCHE BANK на грани банкротства. Наблюдается замедление темпов роста всех крупнейших экономик, что создаёт дополнительную напряженность.

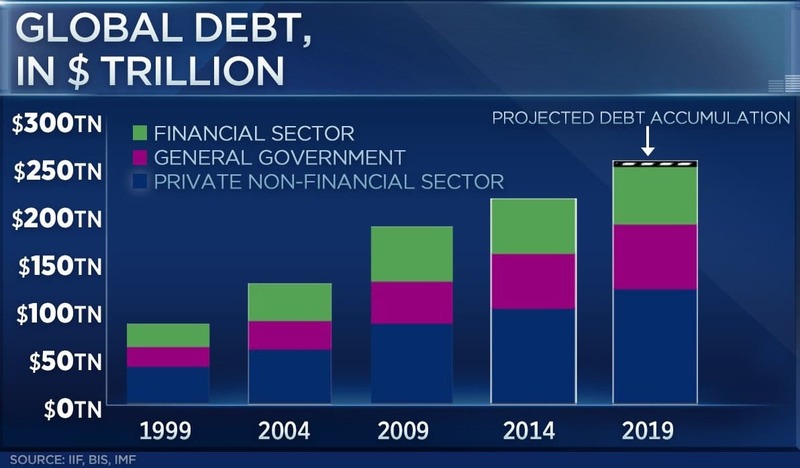

- В 2019 г. выяснилось наличие рекордной величины корпоративных и государственных долгов в мировой экономике на 250,9 триллионов долларов (по данным Международного института финансов IIF). Это создаёт риск дефолтов.

- Мировая экономика в 2020 г. сохранит свою нестабильность после рекордно низкого глобального роста в 2019 гг. после рецессии 2009-го”, – отмечается в докладе Экономистов рейтингового агентства Moody’s

Проанализировав все новостные и аналитические сводки, можно сделать вывод, что к вложению средств в 2020-2021 годах стоит подходить со всей осторожностью и заранее быть подготовленным к возможным негативным экономическим последствиям. Рассмотрим, куда можно инвестировать средства, чтобы сохранить свои сбережения, диверсифицировать портфель и заработать даже в случае спада.

Куда инвестировать деньги для пассивного дохода?

Рассмотрим различные стратегии, куда можно вложить деньги для получения пассивного дохода.

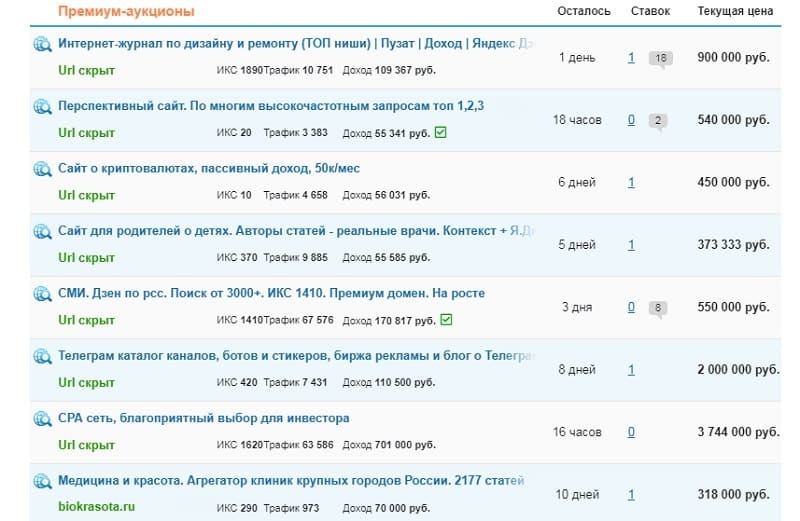

Доходные сайты

Сайты — одно из новых направлений для вложения свободных денежных средств. Для заработка существует 3 стратегии:

- Создание сайта с нуля с целью дальнейшей монетизации и получения пассивного дохода. Денежные средства инвестируются в контент (написание статей, SEO, добавление картинок). Прибыль сайту могут приносить самые различные инструменты: контекстная реклама (РСЯ, Google Adsense), партнёрские программы, баннеры, прямая реклама, CPA-сети, тизерные сети и др.

- Покупка готового сайта с доходом. Приобрести проект можно на биржах сайтов telderi.ru, allsites.biz, pr-cy.ru/sale. Наиболее выгодной инвестицией считается вложение в проекты с окупаемостью 2 года. Например, сайт приносит прибыль 50000 ₽, оптимальной ставкой для его покупки станет 1,2 млн. руб.

- Перепродажа сайтов. Допустим, вы купили сайт за 100 000 р. с доходом 5000 р. Вложились в контент на 10 000 ₽, протестировали и оптимизировали рекламные блоки, подключили партнерскую программу. В итоге сайт стал приносить 10 000 ₽. Теперь вы можете выставить его на торги за 240 000 ₽. Итого ваша чистая прибыль составит за вычетом расходов 130 000 ₽.

Посмотрите познавательное видео:

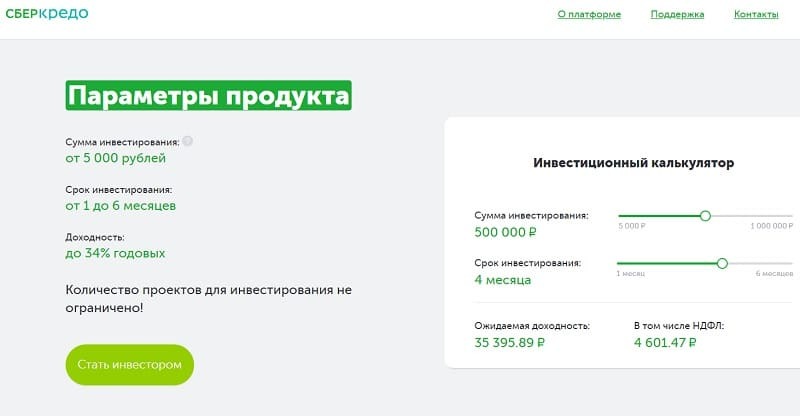

Частное кредитование (СберКредо)

С учетом закредитованности граждан на отметке 47,1% по итогам 2019 года выдача частных займов — это крайне рискованная затея из-за риска невозврата. Вариант, который поможет снизить риски — выдача займов под залог недвижимости или имущества.

Кстати, совсем недавно запустилась платформа СберКредо от Сбербанка. sberkredo.ru — это инвестиционная платформа для прямого кредитования малого и микробизнеса.

Преимущества:

- авторизация заемщиков происходит через Сбербанк Онлайн;

- действует скоринговая система оценки, которая позволяет отсеять неблагонадежных заемщиков

- Сбербанк сам работает с просроченной задолженностью, а дочерняя структура Сбербанка выступает в роли соинвестора.

- Порог входа всего 5000 ₽.

- Выплата процентов ежемесячно.

- Прибыль до 34% годовых.

Минусы:

- большие риски невозврата (существенно снизить риски поможет диверсификация – выдавайте небольшие суммы разным заемщикам вместо крупной суммы одному).

Дивидендные акции

Рекомендуется приобретать акции после проведения тщательного фундаментального и технического анализа. Фундаментальный анализ позволяет отсортировать ценные бумаги, цена которых недооценена трейдерами, а технический анализ позволит правильно определить «точку входа».

Дивидендная стратегия инвестирования строится на отборе ценных бумаг со стабильной выплатой дивидендов и высоким процентом прибыли.

По итогам 2019 по дивидендной доходности лидировали:

- Мосэнерго (8,4%)

- НКНХ (18,1%)

- Газпром 7,1%

- Юнипро 7,1%

- Сургутнефтегаз ап 21,6%

- НЛМК 13,8%

- МТС 12,3%

- МОЭСК – 8,1%

- ММК – 11,7%

- ФСК ЕЭС – 10,7%

- Северсталь 12,5%

- Татнефть ао – 12,7%

- АЛРОСА – 9,7%

- Норникель 7,8%.

Ознакомьтесь со списком дивидендных американских акций.

Полезно: Как провести фундаментальный анализ

Куда инвестировать небольшую сумму денег?

Далее рассмотрим куда можно вложить небольшие деньги (от 1000 руб.).

ПИФы

ПИФ — фонд, который объединяет взносы пайщиков и вкладывает средства в различные финансовые инструменты (акции, облигации, валюту, венчурные инвестиции, недвижимость). Инвестор вправе купить пай в инвестиционном портфеле ПИФа.

Плюсы инвестирования в ПИФы:

- профессиональное управление активами;

- минимальная сумма вложений от 1000 ₽.;

- хорошая ликвидность;

- льготное налогообложение (при владении ПИФом более 3 лет НДФЛ при продаже пая не взимается);

- прибыль выше, чем по вкладам (от 10 до 43% годовых по данным 2019 г.).

Минусы:

- не такой высокий доход, как при инвестировании в перспективные акции роста;

- высокие комиссии управляющей компании;

- негарантированная прибыль;

- отсутствие дивидендных выплат (прибыль фиксируется только при продаже пая)

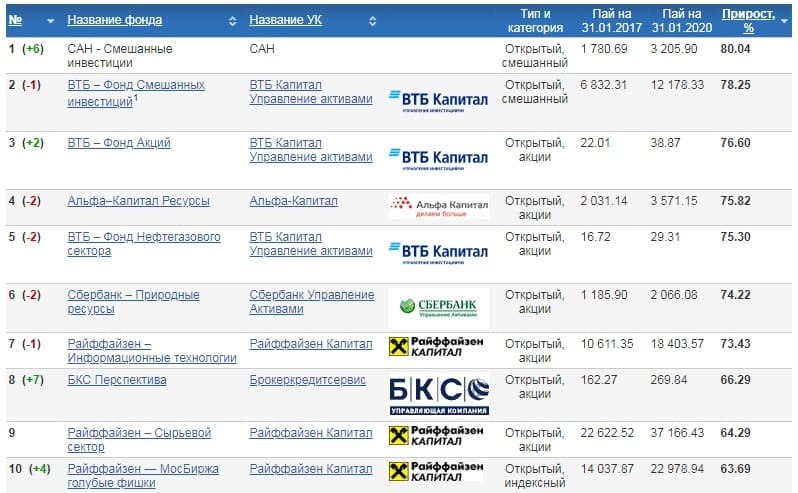

Наиболее выгодные за последние 12 месяцев ПИФы:

- Аленка Капитал от Инвест Менеджмент Центр (42,84%

- Харизматичные акции от Арикапитал – 39,52%

- Газпромбанк Электроэнергетика – 36,8%

- Сбербанк Электроэнергетика – 36,29%

- ПИФ Уралсиб Энергетическая перспектива – 34,52%

- ВТБ Фонд компаний малой и средней капитализации – 32,95%

- ВТБ Фонд акций – 32,89%

- БСПБ сбалансированный – 32,13%

- Сбербанк индекс Мосбиржи 29,99%

Варианты с гарантированной прибылью

Банковские вклады

Банковские вклады — самый доступный и простой инструмент для инвестирования свободных денежных средств. Такой вариант оптимально подойдет для создания и хранения финансовой подушки безопасности. Однако при выборе вкладов из-за риска банкротства следует отдавать предпочтение топовым банкам с государственным участием. К их числу относятся:

- Сбербанк;

- Россельхозбанк;

- ВТБ;

- Газпромбанк;

- Национальный банк;

- Банк Москвы;

- Связь Банк и др.

Важно! Если вы хотите приумножить накопления, то выбирайте вклады с ежемесячной капитализацией процентов. Таким образом вы заставите сложные проценты работать в свою пользу и заставите накопления расти по экспоненте.

К его плюсам можно отнести:

- приемлемая ликвидность (деньги можно снять в любой момент времени);

- Надёжность сбережений. Вклады на сумму до 1,4 млн. рублей застрахованы государством (на случай банкротства банка) по закону 177-ФЗ. Если сумма инвестиций больше величины страхового возмещения, то рекомендуется диверсифицировать капитал по разным банкам.

- Низкий порог для инвестиций (от 1000 руб)

Минусы:

- Низкие процентные ставки (от 0,01% до 10%), позволяющие лишь перекрыть инфляцию совсем немного приумножить капитал.

- Обнуление накопленных процентов при досрочном закрытии депозита.

Облигации федерального займа

ОФЗ – это государственные облигации, выпускаемые Минфином РФ. По ним выплачивается купонный доход каждые 6 месяцев, который не облагается налогом. Купон может быть постоянный, фиксированным тли переменным в зависимости от выпуска.

Приобрести их можно 2 способами:

- через банки (Сбербанк, ВТБ, Промсвязьбанк);

- на фондовой бирже через брокера .

По сроку погашения ОФЗ разделяются на 3 вида:

- краткосрочные (на 1 год);

- среднесрочные (1-5 лет);

- долгосрочные (5-30 лет).

Плюсы:

- фиксированная выплата (для этого потребуется открыть брокерский счёт или ИИС);

- надежность (государство выступает гарантом инвестиций);

- ОФЗ-н гораздо проще купить обычным гражданам, в отличие от торговли на фондовой бирже;

- ограниченные риски;

- доход выше, чем по банковским депозитам;

- высокая ликвидность (легко продать).

Минусы

- низкая доходность

- порог входа от 10 000 руб для ОФЗ-н, для ценных бумаг, обращающихся на Московской бирже – от 1000 руб.

Пример: ОФЗ-н выпуска № 53005RMFS. Номинал = 1000 Р. Размещаются на 3 года. Минимальный лот – 10 штук.

Купонный доход:

- 5%

- 5,1%

- 5,2%

- 5,25%

- 5,3%

- 5,41%

Финансовые инструменты для начинающего инвестора

Для начинающих инвесторов лучше всего подходят консервативные инвестиционные инструменты с низким и средним уровнем риска, также продукты, которые управляются профессиональными трейдерами.

К таким активам относятся:

- депозиты;

- ОФЗ и государственные облигации;

- корпоративные облигации;

- еврооблигации;

- ПИФы и БПИФы;

- ETF.

Государственные и корпоративные бонды

Корпоративные облигации – это долговые расписки, выпускаемые юридическими лицами с целью займа денежных средств для обеспечения своей экономической деятельности. К примеру, на Московской фондовой бирже можно приобрести облигации Норникля, ПИК, Детский мир, РЖД, МТС, Альфа-Банк и др. В среднем прибыль составляет 5-15%. Номинальная стоимость 1000 руб. Купон выплачивается два раза в год.

На скриншоте приведён пример облигации АФК Система выпуск 11 с фиксированной купонной доходностью 46,87 руб. (9,4% годовых).

Корпоративные облигации более рискованная инвестиция по сравнению с ОФЗ, но и выгоды по ним больше. На фондовой бирже представлены облигации с ежемесячным купоном, что позволит создать регулярный пассивный доход.

Плюсы:

- фиксированная доходность выше чем по банковским вкладам и ОФЗ;

- гарантированный возврат вложений к концу срока погашения;

- заранее известный срок погашения купона.

Минусы:

- Риски банкротства эмитента

На 2020 г. наилучшие ценные бумаги:

- Каскад выпуск 1 – 14,41%

- Солид Лизинг выпуск 5 -13,91%

- Флай Плэнинг БО-П2 – 14,19%

- Первое коллекторское бюро – 13,7%

- Нафтатранс Плюс выпуск 2 – 13,67%

- Миг Кредит выпуск 1 – 13,35%

Важно! Всегда помните о законе: чем выше доходность – тем выше риски.

ETF

ETF фонды — биржевые инвестфонды, паи которого обращаются на фондовой бирже. Его структура повторяет структуру определенного индекса (например, S&P 500, ММВБ). В отличие, от ПИФов покупка паев происходит не у Управляющей компании, а непосредственно на фондовой бирже.

Плюсы:

- диверсификация рисков (фонд инвестирует в десятки ценных бумаг, повторяя структуру базового индекса, поэтому даже при просадке стоимости одной ЦБ общая цена актива будет увеличиваться, за исключением ситуации обвала фондовой биржи и дефолта);

- доступность (инвестировать можно с небольшой суммы – от 1000 руб.)

- ниже издержки на комиссия биржи (например, чтобы вложиться в ценные бумаги топ-100 на Мосбирже, не требуется покупать каждую акцию в отдельности и платить комиссионное вознаграждение брокеры с каждой сделки)

- реинвестирование дивидендов

- если не хватает денег на покупку дорогих активов, то в них можно инвестировать через биржевые фонды.

Минусы

- нет гарантий прибыли в случае обвала фондовой биржи;

- подходят только для долгосрочных инвестиций;

- при покупке акций инвестор не становится собственником ЦБ;

- структура не всегда прозрачна и понятна.

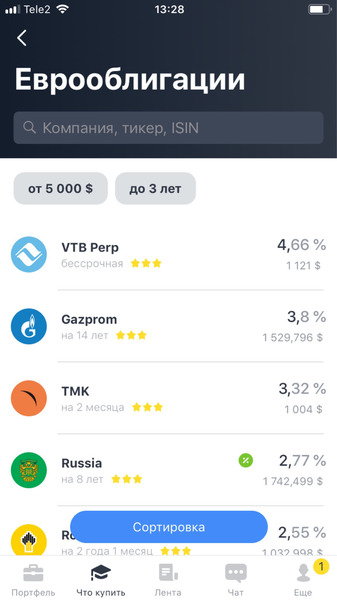

Еврооблигации

Еврооблигации — это международные облигации, выпущенные в иностранной валюте. Евробонды размещаются правительственными органами, крупными корпорациями, международными организациями. Их срок размещения может быть 1-40 лет. Этот инвестинструмент представляет собой удачную альтернативу валютному вкладу. Приобрести их можно на Московской фондовой бирже через брокерский счёт или ИИС. Для покупки не требуется наличие статуса квалифицированного инвестора. Еврооблигации обладают теми же характеристиками, что и рублёвые облигации (номинальная стоимость, купон, сроки погашения).

К примеру на фондовых биржах можно купить еврооблигации Газпром, ТМК, Роснефть, Норникель, Новатэк, Альфа-Банк, МТС, Полюс Золото, Russia и др.

Плюсы инвестирования в евробонды:

- фиксированная доходность (в среднем от 0,6% до 7% годовых в валюте)

- четко обозначенные сроки купонных выплат;

- в конце срока вложенные деньги гарантированно вернуться

- подходят для балансировки портфеля и защиты от валютных рисков

Минусы:

- высокий порог входа (минимальный размер инвестиций от 1000 долларов);

- потеря части дохода в случае укрепления курса рубля.

Инвестиционные вклады

Инвестиционные вклады — это комбинированный финансовый продукт, который состоит из 2 частей:

- консервативная (деньги инвестируются в банковский капитал)

- агрессивная (капитал инвестируется в ПИФы, металлы, акции, облигации, НСЖ, ИСЖ и др. инструменты)).

За свои услуги банк взимает комиссию.

Плюсы инвестиций:

- прибыль выше, чем по обычным вкладам (в 2020 году банки предлагают до 8,5% годовых)

- инвестициями управляют опытные управляющие, что гораздо надежнее, чем самостоятельное совершение сделок на фондовой бирже новичком

- риски делятся между банком и вкладчиком

- депозитная часть защищена законом о страховании вкладов (до 1,4 млн. руб.)

Минусы:

- с прибыли уплачивается комиссия банку

- доход от инвестиционной части вклада облагается НДФЛ

- в большинстве банков с высокими ставками минимальная сумма инвестиций стартует с 30000-50000 рублей

Куда вложить деньги в кризис и во время экономического спада?

Финансовый кризис 2008-го и последовавшая за ним Великая рецессия все еще свежи в памяти многих граждан. Люди видели, что их портфели потеряли 30% или более своей ценности, а пожилые работники США видели, что их пенсионные накопления упали до уровней, которые угрожали их планам выхода на пенсию. Вместо того чтобы действовать рационально во время суровых медвежьих рынков, многие люди склонны слишком остро реагировать и усугублять ситуацию. Однако, в то время как многие люди паниковали или были вынуждены продавать активы по низким ценам, небольшая группа терпеливых, методичных инвесторов рассматривала обвал фондовой биржи как возможность.

Инвестиции в кризис, несомненно, рискованны, поскольку сроки и масштабы восстановления в лучшем случае неопределенны. К примеру во время кризиса 2008 года объем мировой торговли восстановился только через 3 года (к 2011 г.).Рецессии с двойным погружением – это реальная возможность, и попытка выбрать дно – это во многом вопрос удачи. Тем не менее, те инвесторы, которые способны инвестировать в криис, не поддаваясь иррациональному страху и тревоге, могут пожинать огромные доходы в период восстановления.

Недвижимость

Фондовые биржи — не единственный способ инвестировать в кризис. Великая рецессия также привела к падению цен на жилье, когда лопнул пузырь на рынке жилья. Люди, которые больше не могли позволить себе свои ипотечные кредиты, были лишены права выкупа. Сумма ипотеки, причитающаяся банку, превышала реальную стоимость недвижимости. Покупатели жилья и те, кто инвестирует в недвижимость, смогли приобрести ценные реальные активы по ценам ниже средних, и в результате смогли получить хорошую прибыль, поскольку рынок жилья стабилизировался и восстановился. Аналогичным образом, так называемые инвесторы-стервятники также смогли получить прибыль от захвата хороших компаний, которые пострадали от рецессии, но в остальном имеют хорошие фундаментальные показатели.

Акции

Инвесторы на фондовой бирже нервничают из-за известий о замедлении экономического роста, а перевернутая кривая доходности августа 2019 — еще одна причина для беспокойства. Бычий тренд составляет 10 с лишним лет, и многие аналитики считают, что рынок ближе к концу своего цикла, чем к началу. Инвестирование в поздние экономические циклы может быть сложным, потому что текущие тенденции могут продолжаться, но есть подсказки, что тенденции могут меняться. Крис Кук, президент Beacon Capital Management, говорит, что он наблюдает, если более широкий рынок падает на 10% или более от его максимума.

Какие акции покупать?

Вот несколько идей инвестирования в кризис.

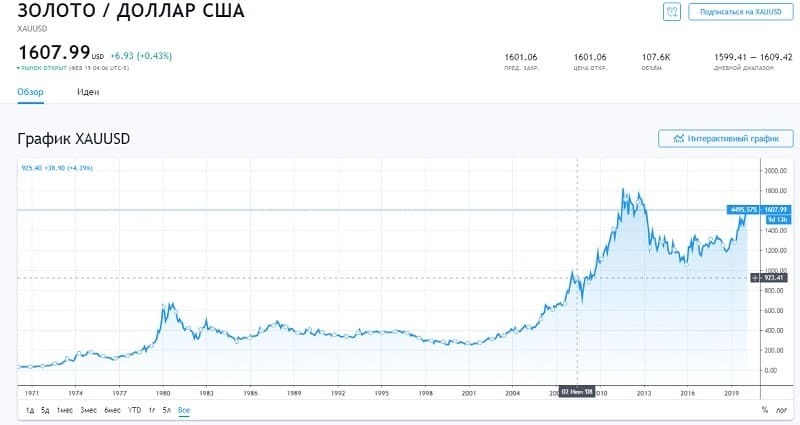

Золото

Если посмотреть исторический график цен на унцию золота в долларах США, то можно сделать вывод, что котировки во время кризиса 2008 года продолжали расти. Золото является защитным инструментом во времена экономического спада.

Выгоднее всего инвестировать в золото, используя ЦБ золотодобывающих компаний (Полюс Золото), а также ETF Gold.

Индексные биржевые фонды

Поздние рыночные циклы могут длиться дольше, чем ожидалось, так как трудно сказать, когда это закончится.

“Мы как раз сейчас это обсуждаем, – говорит Крис Кук, президент инвестиционной управляющей компании Beacon Capital Management. Если инвесторы обеспокоены, они могут перераспределить свои активы поровну между всеми секторами. “Если вы в равной степени распределяете активы, вы будете получать доход до тех пор, пока тренд продолжит двигаться вверх. Но это равное распределение снизит доходность портфеля, чем ваши традиционные инвестиции в наиболее перспективные сектора экономики”, – добавляет он.

Диверсификация стимулирует оборонные секторы и снижает темпы роста секторов. Некоторые биржевые фонды используют этот подход, например Invesco S&P 500 Equal Weight ETF, FinEx FXWO ETF, FinEx FXRL ETF, FinEx FXRW ETF Глобальные акции с валютным хеджем.

Коммунальные услуги

Коммунальные услуги считаются классическим оборонным сектором, поскольку они состоят из стабильных, медленно растущих компаний, которые обычно платят более высокие дивиденды, чтобы привлечь инвесторов. Кук говорит, что с сокращением процентных ставок Федеральной резервной системой для консервативных инвесторов имеет смысл стремиться к более высокому весу в этом секторе, поскольку коммунальные услуги будут менее подвержены риску процентных ставок. У инвесторов есть несколько вариантов, если они хотят добавить коммунальные услуги в свой портфель. На данный момент американский новостной и мировой отчет ранжирует Fidelity MSCI Utilities ETF ( FUTY) как лучший ETF коммунальных услуг с коэффициентом расходов 0,08% и ростом 17,9% в год. В топ-рейтинг коммунальных взаимных фондов по США News & World Report входит Vanguard Utilities Index Fund (VUIAX ), выросший на 17% в 2019 г.

Здравоохранение

Дэвид Епез, старший инвестиционный аналитик Exencial Wealth Advisors, говорит, что здравоохранение — это еще одна безопасная область для инвестиций в период позднего цикла. Люди обычно не прекращают заботиться о своём здоровье в условиях рецессии, поэтому оно менее чувствительно к макроэкономическим факторам. Инвесторы могут изучить iShares U. S. Medical Devices ETF (IHI), ориентированный на подсектор здравоохранения. Он вырос на 20% по сравнению с прошлым годом.

Стоимостное инвестирование

Прогрессивно растущие акции, ETF доминируют на бычьем рынке, и Дэйв Элисон, сертифицированный финансовый планировщик в Clarity 2 Prosperity, считает, что в условиях спада стоимостное инвестирование может взять верх. На то есть две причины. Во-первых – это корректировка. Поскольку экономический рост превзошел реальную цену активов, изменение в экономическом цикле может позволить стоимости восстановиться. Во-вторых, во время рецессий компании с сильными балансовыми отчетами лучше справляются с трудными временами. Элисон говорит, что он смещает портфель своих клиентов в сторону стоимостного инвестирования, используя диверсифицированные фонды. Для частных инвесторов, не работающих с финансовым консультантом, он рекомендует iShares Edge MSCI USA Value Factor ETF (VLUE) и Фонд Edgar Lomax Value Fund.

Фонды с глобальной диверсификацией

Фонды, инвестирующие в ценные бумаги разных стран позволят диверсифицировать риски отдельных национальных экономик. Не стоит зацикливаться исключительно на активах России или США.

Один из крупнейших ETF по активам под управлением в зарубежном сегменте small-cap-это WisdomTree International SmallCap Dividend Index, с активами на $1,5 млрд. В России наиболее известен биржевой фонд в России – FXWO / FinEx Global equity UCITS ETF (USD). В его портфель входят акции крупнейших компаний США, Германии, Японии, Китая, Великобритании и др. стран.

Государственные облигации

Когда глобальный фондовый рынок падает на 10%, инвесторы предпочитают рисковым активам надежность государственных облигаций и еврооблигаций.

Близким примером взаимного фонда является Vanguard Intermediate-Term Fund ( VFITX) который инвестирует не менее 80% своих активов в казначейские ценные бумаги США и стремится удерживать долларовый взвешенный срок погашения от пяти до 10 лет. Версия ETF Vanguard является Vanguard Intermediate-Term Treasury ETF (VGIT).

На российской бирже наиболее популярны;

- FXTB – казначейские облигации США

- ETF RUSB – российские государственные и корпоративные еврооблигации

Реверсивные индексные фонды

Еще один способ заработать деньги на кризисе — сделать ставку на то, что он произойдет. Короткие продажи акций или фьючерсов на индекс — это один из способов получения прибыли от медвежьего рынка. Продавец заимствует ЦБ, которыми он еще не владеет, чтобы продать их и, надеюсь, выкупить их обратно по более низкой цене. Другой способ монетизации нисходящего тренда — это использование опционных стратегий, таких как покупка опционов, которые увеличиваются в стоимости по мере падения рынка, или продажа колл-опционов.

Если вы далеки от производных финансовых инструментов, то на этот случай предусмотрены обратные (реверсивные) индексные фонды. Они позволяют зарабатывать 1% на каждом снижении индексов на 1%. Если же торговля ведётся с использованием кредитного плеча, то заработок достигает 2-3% от 1% падения. Таким образом инвестиционный портфель не потеряет свою стоимость, когда рынок будет падать.

Посмотрите скриншот, как выросли котировки SDS во время экономического кризиса (2008 г.).

Примеры:

- SDS – обратный индексу S&P500, плечо 1:2

- DXD – к индексу Доу Джонса, 1:2

- FAZ – обратный финансовому сектору, 1:3

- TBT – к 20-летним облигациям, 1:3

Использование кризиса в свою пользу

В то время как большинство инвесторов паникуют, поскольку цены на активы падают, те, кто руководствуется холодным расчетом, могут видеть в результате низкие цены как возможность для покупки. Покупка активов у этих беспокойных людей, движимых страхом, похожа на покупку их на распродаже. Часто страх приводит к тому, что цены на активы значительно ниже их фундаментальной или внутренней стоимости. Выжидательная тактика вознаграждает терпеливых инвесторов, которые позволяют ценам вернуться к их ожидаемым уровням. Получение прибыли от инвестирования в кризис требует дисциплины, терпения и, конечно же, наличия достаточных ликвидных активов, доступных для совершения оппортунистических покупок.

Рекомендую:

- Инвестиции под сложный процент: что это и как работает, формулы для расчета, 5 схем инвестирования

- Манилэндия от Яндекс Деньги: обзор чат-квеста, как играть и заработать, отзывы, сроки проведения, куда потратить баллы

- Работа в интернет-магазине на дому удаленно администратором, контент-менеджером, оператором-консультантом: нюансы, отзывы, плюсы и минусы

- НЛМК: стоимость сегодня, дивиденды, график котировок, анализ, как купить

- Татнефть: цена на сегодня, динамика, доходность, дивиденды, аналитика, как купить физическому лицу

Еще больше новостей, обзоров, лайфхаков в нашем Telegram-канале.

Открыт набор

- Индекс гособлигаций RGBI: что это, состав, что показывает - 30 сентября, 2023

- Накопительный счет в Росбанке - 11 июля, 2023

- Лучшие книги по финансовой грамотности для взрослых и детей - 21 июня, 2023

Полезно:

Полезно: