Торговля на бирже для новичков: 5 лучших торговых стратегий, схемы заработка, советы начинающим

Торговля на фондовой бирже для новичков может стать вполне прибыльным источником заработка, если основательно подойти к изучению азов, тонкостей, опыта успешных профессиональных трейдеров и тренировке на демо-счете.

В этой статье мы рассмотрим:

- виды бирж;

- торговые инструменты;

- схемы заработка;

- лучшие торговые платформы;

- 5 лучших торговых стратегий;

- советы новичкам;

- как начать торговать с нуля;

- советы новичкам.

Краткое содержание статьи

- 1 На каких биржах торговать?

- 2 Инструменты биржевой торговли

- 3 4 схемы заработка

- 4 6 самых удобных торговых платформ

- 5 5 лучших торговых стратегий на фондовом рынке

- 6 Как начать торговать с нуля: 8 шагов

- 6.1 1 — Обучение трейдингу

- 6.2 2 — Тренировка на демо-счете или в маркетплейсе Московской биржи

- 6.3 3 — Определение целей (сумма, сроки, желаемая прибыль, допустимый уровень рисков)

- 6.4 4 — Выбор брокерской компании

- 6.5 5 — Открытие брокерского счета

- 6.6 6 — Выбор торговой стратегии

- 6.7 7 — Пополнение счета

- 6.8 8 — Формирование портфеля

- 7 Как зарабатывать на инрвестировании и трейдинге: советы новичкам

- 8 Сколько можно заработать на бирже?

На каких биржах торговать?

Первый шаг для трейдера-новичка – выбор торговой платформы. Биржа представляет собой электронную систему, в которой непосредственно осуществляется купля-продажа активов. На данный момент существуют десятки крупных альтернатив в разных странах мирах.

В тему: Трейдеры – кто это?,

Российские

Наиболее простой способ стать участником биржевой торговли в нашей стране – зарегистрироваться на любой российской торговой площадке. Стоит обратить внимание на Московскую и Санкт-Петербургскую платформы.

Московская

Московская биржа – самая крупная российская площадка для осуществления торговых операций. Ассортимент финансовых инструментов обширный:

- ценные бумаги (акции и облигации);

- валюта;

- драгоценные металлы;

- производные инструменты;

- прочее.

Доступ к торгам осуществляется через брокерскую компанию, которая выступает в роли посредника.

Санкт-Петербургская

В рамках российской юрисдикции это крупнейшая фондовая биржа, где помимо российских акций, осуществляются сделки с иностранными ценными бумагами, а также предоставляется доступ к товарному рынку.

Зарубежные (самые популярные)

Крупнейшие мировые фондовые биржи открывают доступ к перспективным иностранным ценным бумагам.

NYSE (Нью-Йоркская)

С масштабами Нью-Йоркской фондовой биржи не сравнится никакая другая площадка в мире. Она олицетворяет собой финансовое могущество США, поэтому система ответственно относится к собственному статусу.

К торгам допускаются только надежные, ликвидные акции. На данный момент среди эмитентов представлено порядка 2800 компаний.

LSE (Лондонская)

Вариант больше подойдет для тех, кто уже владеет основами торговли и обладает достаточными средствами для выгодных инвестиций. Активность участников Лондонской биржи основывается на законодательной защищенности, размещаемые ценные бумаги компаний в обязательном порядке обосновывают свою состоятельность. Результат – привлекательные активы для долгосрочного вложения.

NASDAQ

Также является представителем американского фондового рынка. Уступает по количеству участников NYSE, однако также привлекательна с точки зрения безопасности и ликвидности сделок. Ключевая специализация – высокотехнологичные предприятия.

AMEX

AMEX – крупная американская региональная биржа, являющаяся структурным подразделением ассоциации NYSE Euronext. Основной индекс – XAX, объединяющий совокупное состояние ценных бумаг и депозитарных расписок предприятий, в частности нефтяных и золотодобывающих.

Токийская (TSE / TYO)

TSE – основная торговая платформа Японии. По уровню капитализации входит в тройку крупнейших систем мира. На сегодняшний день здесь представлено более 2300 компаний, 30 из которых – зарубежные эмитенты.

Инструменты биржевой торговли

В зависимости от интересующего вас финансового инструмента для торговли можно выбрать одну из следующих секций:

- фондовая;

- валютная;

- товарная;

- рынок производных инструментов.

Акции

Высоколиквидный торговый инструмент, который предоставляет возможность владения доли компании (размер определяется исходя из количества приобретенных лотов). Акции считаются самым популярным активом фондового рынка. Доходность в среднем составляет около 30%. Прибыль для инвестора складывается из прироста цены и начисленных эмитентом дивидендов.

Облигации

Чем облигации отличаются от акций? Инструмент привлекателен для долгосрочных инвестиций от 2 до 10 лет. В целом, представляет собой долговое обязательство: компания «занимает» средства акционеров для какого-либо проекта и выплачивает купонный доход и в результате его реализации. Облигации могут быть государственными (ОФЗ), корпоративными и муниципальными.

ETF-фонды и БПИФы

ETF – биржевой инвестфонд, долю в котором можно приобрести, как и любую другую акцию. Этот инструмент представляет собой “кусок” от готового диверсифицированного портфеля ценных бумаг, который формируется по показателям базового индекса. Плюс этого инвестинструмента заключается в том, что он подходит для пассивного инвестирования. Инвестору не придется ломать голову над тем, какие же акции выбрать.

На Мосбирже ETF представлены от 2 управляющих компаний — FinEx и ITI Capital.

БПИФы — это биржевые паевые инвестиционные фонды. Покупая пай, инвестор вносит свой вклад в общий совокупный капитал, который затем инвестируется в различные финансовые инструменты. По мере роста входящих в портфель активов увеличивается и цена пая. Общим фондом руководит управляющая компания, которая берет за свои услуги комиссию (примерно 2-4%).

Валюта

Игра на валютном рынке Форекс считается наиболее востребованной среди трейдеров-спекулянтов, которые хотят зарабатывать на коротких позициях. Валюта может стать инструментом для долгосрочных вложений и диверсификации валютных рисков или спекуляций. Торговля валютой на платформах происходит по валютным парам. Наиболее торгуемые из них именуются основными (EUR/USD, USD / CHF).

Товары

Купля-продажа товарных активов происходит через фьючерсные контракты. Они размещаются на площадке в соответствии с минимально допустимым качеством и стандартным количеством. В перечень категорий товаров включены товары сельскохозяйственного и промышленного производства, металлы, энергия.

Фьючерсы и опционы

Торговля фьючерсами на биржевом рынке максимально приближена к реалистичности, поскольку покупка касается не абстрактного индекса , а реального актива. В частности, нефть, газ, хлопок. Это наиболее подходящий вариант для сезонных периодов, чрезвычайных событий. Доходность фьючерсов может быть более 100%.

4 схемы заработка

Самостоятельное ведение торгов

Большинство участников биржевого рынка (порядка 90%) предпочитают управлять финансами самостоятельно. Однако торги будут приносить доход, а не идти в убыток только в том случае, если участник владеет базовыми знаниями работы торговых терминалов, фундаментального и технического анализа и торговых стратегий.

При стабильном обучении по видео-урокам, прочим ресурсам, практическом освоении заработок может достигнуть 10-30% ежемесячно.

Доверительное управление активами

Альтернатива самостоятельному ведению счета – передача его в доверительное управление профессиональным трейдерам. Важно изучить текущую активность управляющего: опыт (не менее полугода), стабильный восходящий тренд (без резких спадов/падений), уровень доходности и риска.

При такой схеме работы инвестор передает право на управление своими активами профессиональному портфельному управляющему, который получает вознаграждение только в случае увеличения начального капитала. Этот вариант подойдет для тех, кто не уверен в своих знаниях и силах, не имеет желания и времени во всем разбираться и готов доверить свои сбережения другому человеку или компании.

Участие в партнерской программе брокера

Партнерские программы не предусматривают непосредственные торги активами, однако также связаны с брокерами. Схема заработка:

- найти действующие «партнерки» (желательно крупных, известных компаний);

- популяризовать продукт среди целевой аудитории;

- получить вознаграждение за привлеченных клиентов.

Использование торговых роботов

Последний вариант – использовать робота для биржевых торгов. Бот автоматически совершает сделки исходя из заданных параметров технического анализа. Недостаток – «машина» не видит общей картины рынка и основывается на восходящих/нисходящих трендах. В целом, действует по принципам спекуляции.

6 самых удобных торговых платформ

Важные критерии, по которым отбираются приложения для торговли:

- надежность;

- размер комиссии;

- качество программного обеспечения;

- удобство интерфейса.

Metatrader 5

По сравнению с предыдущей версией включает собственные биржевые стаканы. Кроме того возможна автоматизация аккаунта с помощью робота для трейдинга на основе MQL5. На выбор предоставляется следующие ордера:

- Market;

- Request;

- Instant;

QUIK

Самый популярный отечественный торговый терминал. Кроме базового функционала QUIK также открывает возможность адаптировать под себя интерфейс, в частности:

- работать в условиях многозадачности;

- выбирать аналитические диаграммы;

- выводить различные инструменты;

- производить технический анализ.

Программа устанавливается непосредственно на компьютер. Доступ к ней осуществляется через специальный ключ или по логину и паролю, выдаваемыми брокером. Более удобная альтернатива QUIK, не требующая установки на ПК и работающая через браузер – WebQUIK.

Transaq

Преимущество – большая вариация инструментов для контроля текущих сделок на срочном, фондовом и валютном рынке. В том числе модуль автоматизации торговых операций. Однако программа не может похвастаться простотой интерфейс, легкостью его освоения.

Metatrader 4

Metatrader 4 привлекателен для трейдеров возможностью подключения большого перечня опций:

- сторонних индикаторов;

- скриптов;

- ботов для торговли на рынках;

- инструментов анализа.

Альфа-Инвестиции

Предоставляет доступ к российским биржевым площадкам. Возможные операции:

- размещение ордеров на куплю-продажу акций или облигаций, фьючерсов, т.д.;

- маржинальное кредитование брокерских счетов, сделок РЕПО, т.д.

В тему: Обзор приложения “Альфа Инвестиции“.

Rox (для торговли на американских фондовых биржах)

Rox – простая альтернатива, обладающая базовым функционалом. Дополнить его можно за счет загрузки специальных программ. Подойдет в тех случаях, когда торговля фьючерсами на площадках происходит умеренными темпами (начальная стадия). Преимущество данной платформы для новичков – экономность.

Помимо торговых систем для компьютера, многие брокеры сегодня предлагают мобильные приложения. Лучшие среди них — Тинькофф Инвестиции, Мой Брокер от БКС, Мои Инвестиции от ВТБ, Сбербанк Инвестор.

5 лучших торговых стратегий на фондовом рынке

Рассмотрим 5 популярных стратегий инвестирования.

Спекулятивная

В отличие от прочих вариантов стратегий основывается на краткосрочных инвестициях, иначе говоря – трейдинг. Доход формируется за счет разницы стоимости сделки. Классификация стратегии:

- Скальпинг – моментальная покупка и выставление на продажу в спреде;

- Интратрейд – в течение 5-15 минут;

- Свинговая – временной фрейм может составлять 15 минут, 1 или 4 часа.

Дивидендная

В основе дохода инвестора – получение дивидендов от компаний, в частности зарекомендовавших себя как стабильные плательщики. Доходность варьируется от 1 до 9%. Технология заключается в следующем:

- До момента проведения дивидендной отсечки, дата которой устанавливается компаниями заранее, приобрести ценные бумаги для включения в реестр акционеров.

- Размер выплат по дивидендам устанавливаются в течение двух месяцев после отсечки.

- Далее – их продажа.

Стоит отметить, что желательно заблаговременно приобретать дивидендные акции, поскольку непосредственно перед закрытием реестра стоимость начинает расти, после – падает.

Стоимостная стратегия, основанная на недооцененных рынком ценных бумагах

Торговля акциями на бирже, недооцененных к текущему моменту, осуществляется исходя из фундаментального анализа показателей компаний:

- прибыль на акцию – EPS;

- соотношения цены и балансовой стоимости – P/B;

- рыночная оценка единицы прибыли – EV/EBITDA.

Стратегия роста

Стратегия торговли на бирже, основывающаяся на предположении о будущем росте стоимости акций. Выбор ценных бумаг может основываться на:

- стабильном положительном тренде;

- инсайдерской информации;

- анализ фундаментальных коэффициентов (компания переоценивается).

Asset Allocation (диверсифицированная)

Asset Allocation предполагает диверсификацию портфеля, т.е. формирование его за счет инструментов разных классов. Конечная цель – распределить совокупные риски так, чтобы получить гарантированную доходность на гибких условиях. Соответственно, рекомендуется подбирать активы, которые не коррелируют друг с другом:

- ценные бумаги;

- производные инструменты базовых активов;

- фонды недвижимого имущества;

- паевые фонды;

- товарные активы;

- валюта.

В тему: Усреднение позиций по акциям

Как начать торговать с нуля: 8 шагов

Перейдем к вопросу о том, с чего начать торговлю на бирже. Инструкция по включению в торговые операции аналогична для каждого участника. Стоит отметить, что все сделки совершаются в специальной программе для торговли на рынке – биржевой терминал.

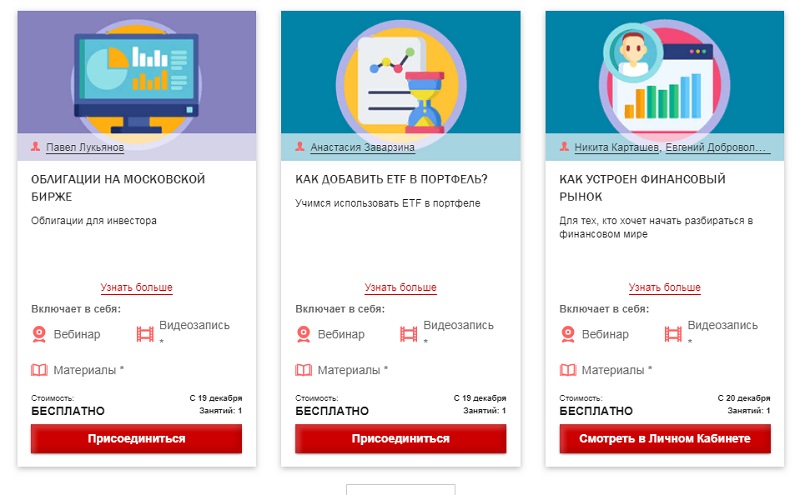

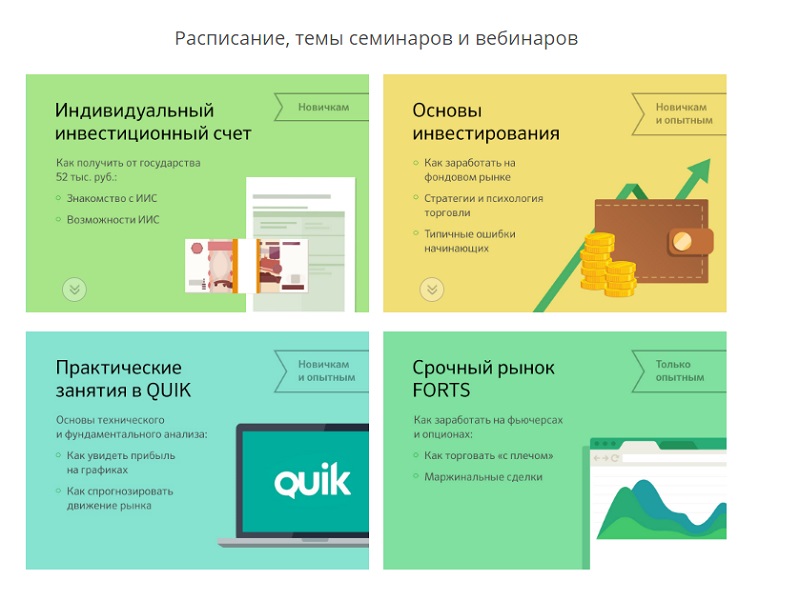

1 — Обучение трейдингу

Первый шаг для начинающих – обучение, понимание принципов работы площадок. Рекомендуется уделять по несколько часов в день для анализа и формирования инвестиционного портфеля самостоятельно: литература, видео уроки, курсы от брокеров, практика на демо-счетах.

Получить доходность с инвестиций, не затрачивая времени на обучение, возможно лишь при передаче средств в доверительное управление. Первичные знания вы сможете получить в Школе Московской биржи. Для получения доступа к бесплатным курсам и вебинарам зарегистрируйтесь на сайте. В каталоге выберите уровень “новичок” и интересующую вас тему. После выбора курса кликните по кнопке “Присоединиться”. После этого ваша запись отобразиться в личном кабинете и в назначенное время начнется онлайн-трансляция.

Также широкий выбор обучающих семинаров представлен на сайте Сбербанка.

2 — Тренировка на демо-счете или в маркетплейсе Московской биржи

Демо-счета – отличный вариант для понимания, как начать торговать на московской бирже. Открыть его можно через любого брокера без стартового капитала. Торги проводятся с помощью виртуальных денег.

Альтернатива обучению торговле на бирже – маркетплейс ММВБ-РТС. Для обучения предоставляется 100 тыс. рублей (виртуальных), которые можно вложить в ценные бумаги или валюту.

3 — Определение целей (сумма, сроки, желаемая прибыль, допустимый уровень рисков)

Непосредственно перед открытием счета, определите конечную цель:

- обучение, понимание основ торговли на московской бирже;

- получение пассивного дохода;

- накопление конкретной суммы.

В первом случае можно обратиться к демо-счетам. Для двух последних вариантов стратегия получения дохода зависит от:

- стартового капитала;

- ожидаемой прибыли;

- ограниченности по срокам.

Исходя из этого, формируете портфель с определенным уровнем риска. Чем быстрее и больше требуется доходность, тем выше риск. Для долгосрочных инвестиций рекомендуется оставлять на высокорисковые вклады не более 10% (экспериментальные).

4 — Выбор брокерской компании

Выбор подходящего посредника в рейтинге брокеров осуществляется исходя из критериев надежности, стабильности, авторитетности. Важным фактором также являются правила торговли на бирже, условия вывода/пополнения средств.

5 — Открытие брокерского счета

На данный момент открыть брокерский счет практически у любого посредника можно онлайн. Обычно вся информация размещается на официальных сайтах. Пройти регистрацию достаточно просто, однако может потребоваться верификация.

6 — Выбор торговой стратегии

Формирование индивидуальной стратегии основывается на следующих аспектах:

- уровень базовых знаний;

- желаемый период трейдинга;

- способ анализа (свечи, индикаторы, т.д.);

- принцип торговли.

7 — Пополнение счета

Пробная торговля на бирже не требует сразу крупных пополнений депозита. Можно начать с небольшой суммы – от 1000-2000 рублей. На эти деньги можно купить 1 лот недорогих акций или облигаций.

8 — Формирование портфеля

Портфель следует составлять из инструментов разного класса, чтобы диверсифицировать риски. Опытные трейдеры рекомендуют ориентироваться на долгосрочную перспективу: большую долю выделять на стабильные, безрисковые вложения.

Как зарабатывать на инрвестировании и трейдинге: советы новичкам

Любой новичок может зарабатывать на бирже дома, если будет следовать как минимум пяти советам:

- установите пределы потери от одной сделки;

- закрывайте убыточные позиции – не стоит ждать, когда рынок развернется;

- анализируйте результаты (почему образуется убыток);

- понимайте, во что вкладываете;

- следуйте изначально намеченному письменному плану.

Сколько можно заработать на бирже?

Размер доходности зависит от используемых финансовых инструментов и стратегий. В среднем, по облигациям и акциям надежных компаний можно получить до 7,6% ежегодно. При инвестировании в акции крупных мировых компаний – порядка 12-15%.

Посмотрите видео в тему:

Еще больше новостей, обзоров, лайфхаков в нашем Telegram-канале.

Открыт набор

- Индекс гособлигаций RGBI: что это, состав, что показывает - 30 сентября, 2023

- Накопительный счет в Росбанке - 11 июля, 2023

- Лучшие книги по финансовой грамотности для взрослых и детей - 21 июня, 2023