IPO — что это, этапы выхода на биржу, как участвовать

Выход на IPO – это возможность для компании получить деньги на развитие бизнеса, а для инвесторов— шанс инвестировать в перспективный startup раньше других. Далее подробнее расскажем, что означает термин IPO и как работает процесс покупки акций без посредников у эмитента? Расшифруем простыми словами значение термина, этапы участия и примеры самых успешных и неудачных публичных размещений.

Краткое содержание статьи

Что такое IPO простыми словами?

Если компании необходимы средства на развитие, она может получить их, оформив кредитование или привлекая бизнес-ангелов. На начальной стадии развития компании получить финансирование от банка или привлечь частных инвесторов довольно сложно, так как ценность стартапа не доказана. Оптимальный способ привлечения денег на любом этапе жизненного цикла предприятия – эмиссия и продажа акций на бирже. Каждый инвестор, кто приобретет ценную бумагу, станет совладельцем бизнеса.

Термин IPO – с англ. Initial Public Offering, что в дословно переводится «первичное публичное размещение акций» – означает первую публичную (свободную) реализацию активов неограниченному кругу лиц. В процессе размещения компания занимается эмиссией ценных бумаг и продает на открытом рынке, а любой человек может их купить. Процесс очень трудозатратный, но если размещение будет успешным, то эмитент сможет привлечь большую сумму денег на развитие.

Негативный аспект IPO – отсутствие контроля за тем, кто и в каком количестве купит акции и будет ли потом оказывать влияние на процесс управления проектом в частности или бизнесом в целом, ведь она становится публичной и к управлению допускаются акционеры.

Этапы выхода на IPO

Прежде чем выпустить и разместить ценные бумаги, предприятие должно пройти несколько этапов, в которых обязательно для участия привлекут юристов, маркетологов, андеррайтеров.

Для выхода на рынок деловая репутация и бизнес-история деятельности должны быть безупречными, а финансовая отчетность прозрачной. Например, продавать акции на Нью-Йоркской бирже могут только юридические лица, чья рыночная стоимость не ниже 50 млн. $ USA.

С момента, когда организация решилась на первичную эмиссию и размещение ценных бумаг, начинается предварительный этап.

Предварительный этап

Самый длительный по сроку реализации – продолжается от 3 месяцев до 3 лет, однако точных сроков нет, ведь все зависит от «исходного» состояния бизнеса. Компания оценивает бизнес, ликвидность и эффективность управления, производит прогнозный расчет необходимого количества ценных бумаг и цены актива, будущий размер капитализации. Дополнительно проводится оценка финансовой и инвестиционной прозрачности, проводятся мероприятия по ее улучшению с целью повышения степени доверия инвесторов. Размещать в публичных источниках финансовые отчеты, так как это обязательное требование к эмитентам на всех биржах.

По результату предварительной подготовки собственник копании или совет директоров принимает решение – целесообразно ли размещать акции на фондовой бирже. Если он принимает решение идти на IPO, то подписывает контракт с андеррайтером и переходит на следующий этап.

Подготовительный этап

Полностью всю процедуру презентации акций на рынке и их продажу берет на себя андеррайтер – инвестиционный банк. В проекте IPO работают несколько андеррайтеров, которые согласовывают с клиентом, на какой бирже будут продаваться акции и какого брокера необходимо привлечь. Дополнительно проводит оценку рыночной стоимости предприятия, фиксирует критерии будущего IPO: количество бумаг, их стоимость и срок эмиссии.

Далее совместно с менеджментом клиента формирует проспект эмиссии для регулятора в зависимости от страны, где будет проводиться IPO. В России единственный регулятор для всех финансовых организаций и рынка – Банк России.

Проспект эмиссии должен содержать следующую информацию:

- сведения о руководителях;

- показатели финансовой отчетности и аудиторское заключение;

- порядок проведения дивидендной политики;

- объяснение о цели привлечения средств

- параметры эмиссии – период продажи, количество бумаг и т.д.

Если содержание проспекта эмиссии будет полным, то регулятор назначит дату IPO.

Дополнительно готовится инвестиционный меморандум – документ, в котором подробно описаны направления развития, чтобы инвесторы могли принять решение – покупать активы или нет.

И также на подготовительном этапе начинается рекламная кампания, которая привлекает внимание инвесторов к выпускаемым бумагам. Менеджеры выезжают в бизнес-центры для встречи с потенциальными инвесторами. В зависимости от масштабов IPO встречи могут быть организованы в столицах биржевых торгов – Лондоне, Нью-Йорке, Гонконге и Токио, Москве. В таком Road Show всегда демонстрируют преимущества инвестирования, раскрывают показатели по планируемому размещению. Период «дорожного шоу» — 2-3 недели.

Основной этап

В Road Show активно собирают заявки. Инвесторы приобретают право на выкуп бумаги до ее вывода на биржу. Андеррайтер собирает данные о том, кто, сколько и по какой цене готов купить. Если IPO привело к ажиотажу, то цена на бумаги может быть увеличена или проведут дополнительную эмиссию. Ажиотаж IPO при росте спроса называется переподпиской книги заявок.

Финальный этап

На последнем этапе, который называется листинг, производится включение в Список ценных бумаг, допущенных к торгам на фондовом рынке. Только после начала торгов станет понятно, провалился или оказался успешным IPO. Если цена соответствует рыночным условиям – эмитент прогнозирует увеличение ликвидности и рост капитализации.

Как инвестировать в IPO частным инвесторам

Инвестировать на рынке первичные размещения можно 2 способами: самостоятельная покупка акций или приобретение ETF.

Инвесторам для покупки акций нужен брокерский счет с положительным остатком средств. Для участия в торгах установлен минимальный лимит и для каждого размещения он устанавливается индивидуально. Лимит устанавливают в рублях и в валюте. Параметры лимита зависят от стоимости организации и ее акций.

В некоторых IPO допускаются к участию только квалифицированные инвесторы, которые соответствуют установленным биржей требованиям.

Требования к квалифицированным инвесторам:

- Сумма активов в портфеле от 6 млн. руб.

- Активы собственные и на доверительном управлении включают активы – ценные и долговые бумаги, ОМС.

- Обороты на фондовом рынке за 12 месяцев не менее 6 млн. руб. сделки проводятся систематически – не менее 1 сделки в месяц, а в течение 3 месяцев не менее 10. Под оборотом понимают любую операцию как по покупке активов, так и купле-продаже.

- Наличие высшего экономического образования. ВУЗ должен быть аккредитован и давать право принимать аттестацию у специалистов фондового рынка.

- Аттестат, выданный Банком России и международные сертификаты, например.

- Опыт работы по найму в компании, которая осуществляла сделки с активами не менее 2 лет, если работодатель имеет статус квалифицированного инвестора. При отсутствии статуса у работодателя – стаж не менее 3 лет. Должностные обязанности должны включать работу с ценными бумагами. Делопроизводитель, специалист по подбору никогда не станут квалифицированными инвесторами.

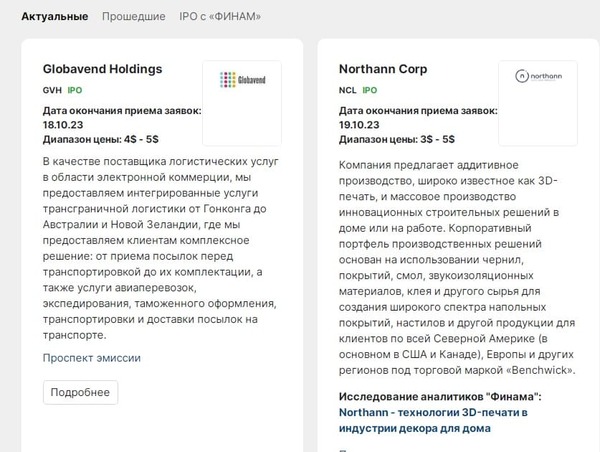

Неквалифицированным инвесторам доступно размещение отечественных компаний. Предстоящие выпуски анонсируются брокерами на сайте и в личном кабинете. К примеру, ознакомиться с актуальным календарем первичных размещений вы сможете на сайте Финам IPO. Минимальная сумма заявки при размещении в РФ – 10 000 руб. в США – 1000$., локап период отсутствует. Здесь же вы сможете подписаться на уведомления об IPO. Инвестиции на этапе pre-IPO через «Финам» доступны только для квалифицированных инвесторов. Минимальная сумма – от 10 000 $.

Как участвовать в IPO розничному инвестору:

- Выбрать эмитента.

- Изучить проспект эмиссии и график регистрации заявок.

- Уточнить возможность участия для неквалифицированных инвесторов.

- Открыть и пополнить брокерский счет.

- В личном кабинете подать заявку на участие в первичном размещении.

- При переподписке брокер имеет право отказать в продаже по заявке или удовлетворить частично. В таком случае потребуется снова пополнить счет и подать заявку. Важно отслеживать график приема заявок если приняли решение купить акции по IPO.

- По факту исполнения заявки происходит информирование.

- Дождаться окончания lock up периода (при его наличии) для получения возможности продажи ценных бумаг.

При IPO встречается термин «аллокация», когда брокер совместно с андеррайтером распределяют эмиссию начиная с крупных заявок до мелких. Приоритет отдается инвесторам, которые вкладывают крупные суммы. Например, инвестор хочет приобрести 150 бумаг, но заявку исполнят только на 50. Сумму спишут только за фактическое количество проданных бумаг.

Для поддержки высокотехнологичных компаний в России запущен федеральный проект «Взлет – от старта до IPO», который предусматривает льготное кредитование. С момента запуска программы в апреле 2022 года более 140 компаний получили кредиты на сумму 22,8 млрд. руб. Заявки одобряют не только компаниям из столицы. Участники программы зарегистрированы в 34 региона нашей страны. Такая поддержка создала фундамент для роста активности по первичному размещению акций на бирже.

Другой вариант инвестиций в IPO — покупка паев ЗПИФа “Фонд первичных размещений” от УК “Восток-Запад”. Управляющая компания инвестирует в IPO компаний мирового уровня. Покупка паев этого фонда доступна для частных инвесторов на Мосбирже с 2020 года.

Исторические примеры успешных и неудачных IPO

Банк России заявляет о необходимости поддержки компаний, которые в перспективе могут выйти на IPO и предложил создать «конвейер поддержки».

На рисунке представлен перечень компаний, которые провели IPO или только планируют.

По данным аналитического портала conomy.ru, в России количество IPO с 2011 по 2022 год значительно сократилось. Если в 2011 их было 35, то в 2021 и 2022 годах всего по 1 в год. Неоднозначная динамика ценных бумах российских компаний от +405% до – 26% заставляет инвесторов очень аккуратно делать выбор.

Таблица – Количество IPO в России по годам

| Год | Количество IPO |

| 2011 | 35 |

| 2012 | 13 |

| 2013 | 6 |

| 2014 | 2 |

| 2015 | 7 |

| 2016 | 1 |

| 2017 | 6 |

| 2018 | 1 |

| 2019 | 1 |

| 2020 | 4 |

| 2021 | 1 |

| 2022 | 1 |

| 2023 | Запланировано ~10 |

Рассмотрим на примере самые успешные и неудачные размещения.

Топ-10 самых успешных IPO в мире

| Год | Наименование эмитента | Привлечение капитала по итогам IPO | Текущая оценка на 2023 год |

| 2019 | Saudi Aramco | 25,6 млрд. $ | 1,93 трлн. $ |

| 2014 | Alibaba Group | 21,7 млрд. $ | 272,9 млрд. $ |

| 2018 | SoftBank Corp | 21,3 млрд. $ | 66,7 млрд. $ |

| 1998 | NTT Mobile | 18,1 млрд. $ | 97 млрд. $ |

| 2008 | Visa | 17,86 млрд. $ | 464 млрд. $ |

| 2010 | AIA | 17,78 млрд. $ | 127 млрд. $ |

| 1999 | ENEL SpA | 16,45 млрд. $ | 59 млрд. $ |

| 2010 | General Motors | 16,45 млрд. $ | 60,1 млрд. $ |

| 2012 | 16,01 млрд. $ | 447 млрд. $ | |

| 2006 | ICBC Bank | 15,77 млрд. $ | 180 млрд. $ |

Таблица — Самые известные IPO-провалы

| Год | Наименование эмитента | Исторические факты | |

| 1995 | TheGlobe.com | Социальная сеть | крах доткомов |

| 2009 | Shanda Games | Онлайн-игра | Потеря на второй день после выхода -14% |

| 2006 | Vonage | Интернет-телефония | IPO закончилось крахом и коллективным иском от инвесторов на 800 000 долларов в виде штрафов и реституции |

| 2000 | Pets.com | Онлайн-зоомагазин | Акции упали с 14$ до 0,22$ |

| 1999 | webvan.com | Доставка продуктов | Компания так и не смогла стать прибыльной и объявила в 2001 году о банкротстве |

В России успешное IPO провели ГК Самолёт, HeadHunter Group, ГК Мать и дитя, Сегежа,- Ozon Holding PLC.

IPO, разочаровавшие инвесторов:

- ВТБ – 2007 год

- Группа ЛСР – 2007 год

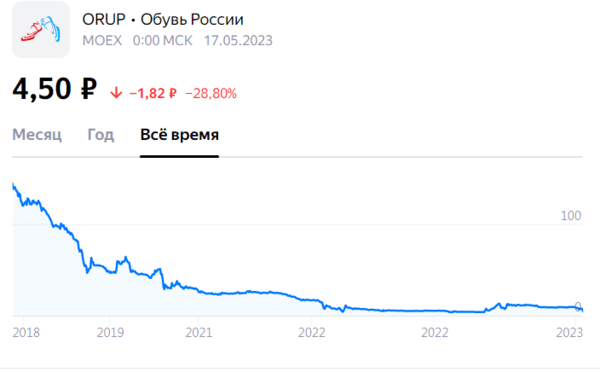

- Обувь России – 2017 год, акции после публичного размещения в течение первого года упали в цене в 3 раза.

- Совкомфлот через несколько дней после размещения – 16%.

- Mail.ru – так же с отрицательной доходностью -16%.

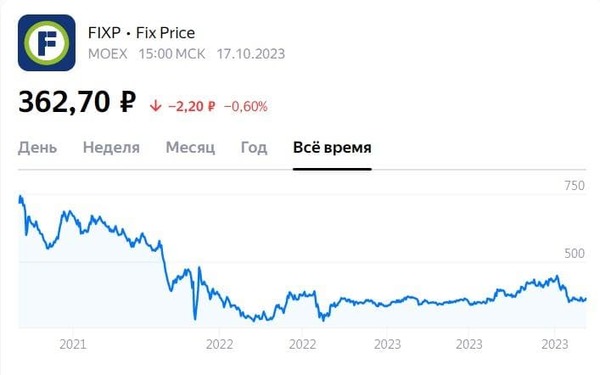

- Fix Price Group – практически сразу после торгов -17%.

- Софтлайн – упал до 8%.

- Циан – показал отрицательная доходность в течение первого года.

Ближайшие IPO на Московской бирже: Соколов, МТС Банк, группа компаний Астра (с ПО продуктом Астра Линукс), Евротранс. Ожидаются в 2024 году Сибур, ВкусВилл, Азбука вкуса, Familia, X5 Digital, AliExpress Россия.

Также заявили о своем намерении выйти на IPO Медси, Рольф и Автодом, ЕвроХим, Инвитро, Биннофарм Групп, Металлоинвест, Степь, Иви, Group-IB.

Инвестиции в IPO: плюсы и минусы

Начнем с минусов, чтобы оценить преимущества инвестирования в IPO перед другими источниками финансирования:

- Нет никакой гарантии, что ваша ваши вложения в IPO окупятся. Как и любой другой вид инвестирования, вложение ваших денег в IPO сопряжено с рисками – и, возможно, риски, связанные с IPO, больше, чем покупка акций известных публичных компаний.

- Неопределенный горизонт инвестирования. Инвестирование в IPO может лучше подойти инвесторам с более долгосрочными временными горизонтами и желающим владеть акциями, а не продавать их.

- Более высокий порог входа, чем при покупке акций на вторичном рынке.

- Молодые компании малой и средней капитализации относятся к категории высокорисковых и волатильных. Далеко не все IPO доказали свою долгосрочную прибыльность.

- Риск переоценки активов.

- Отсутствие исторических данных. По частным компаниям доступно меньше данных, поэтому инвесторы принимают решения с большим количеством неизвестных переменных.

Преимущества инвестирования в первичные размещения:

- Потенциал получить большую прибыль. Инвестирование в IPO дает возможность быть одним из первых владельцев акций успешной компании.

- Высокая ликвидность. После покупки акций в ходе IPO вы можете продать их на вторичном рынке.

- Диверсификация портфеля: Инвестирование в IPO может быть хорошим способом разнообразить портфель инвестиций. Различные секторы и компании могут представлять разные возможности и риски, поэтому инвестирование в IPO поможет распределить риски и повысить потенциальную прибыль.

Простыми словами, привлекая деньги собственник никому ничего не гарантирует. Получится – заработают все. Нет – инвесторы потеряют деньги, а владелец бизнеса останется при своем. В таком случае, конечно, для инвестора больше отрицательных последствий, но кто не рискует, тот не пьет шампанского.

Топовые карты рассрочки

*Реклама

- Монетизация Rutube в 2025 году — условия подключения - 16 января, 2025

- Монетизация telegram-каналов: 6 способов - 14 ноября, 2024

- Работа для самосвала: где искать заказы и на какой доход можно рассчитывать - 16 мая, 2024