Индексы страха и жадности на фондовом рынке РФ и США

Страх и жадность – двигатель бизнеса. Настроение толпы позволяет контролировать движение рынка, а значит при правильном понимании контекста – есть шанс хорошо заработать. Расскажем, что из себя представляет индекс страха и жадности на фондовом рынке, как использовать его при оценке инвестиционных решений и не попасться на удочку паники. Ниже мы рассмотрим 3 индекса, которые помогут вам для принятия взвешенных решений.

Краткое содержание статьи

Что такое Fear&Freed Index и что он показывает?

Индекс основан на принципе инвестиционного поведения, когда «все покупают» или «все продают». При этом первый случай говорит о жадности толпы, а второй – о боязни. В суматохе самые умные пользуются этим инструментом, применяя страх себе на пользу как индикатор покупки, а жадность – продажи.

Особенно полезен принцип тогда, когда не совсем понятно волнение рыночного сообщества и в какую сторону идет движение. Практика говорит о том, что спад может начинаться от недель до месяцев и по факту момент покупки может быть упущен. Именно для цели выявления нужного рычага и подходит индекс страха и жадности.

Как рассчитывается показатель?

Fear&Greed Index имеет основание на факторах с показателями от 0 до 100. В список показателей входит:

- Спрос на малорисковые активы.

- 125-дневная средняя.

- Импульс акции. Здесь в ход идет сравнение числа акций, которые достигли 52-дневного недельного минимума и максимума.

- Диапазон изменения стоимости. Сравниваются объемы торгов растущих и падающих активов.

- Соотношение опционов PUT/CAL.

- Есть ли спрос на защитные активы. Меняется ли доходность краткосрочных и долгосрочных активов?

- Волатильность (измерение при помощи VIX).

Стоит отдельно рассказать об инструменте под названием VIX (индекс страха или индикатор волатильности). Данный фактор отображает прямые ожидания трейдеров по волатильности в ближайший месяц. Индекс рассчитывается на основе опционов для индекса S&P 500. Считается, если показатель волатильности ниже 25, то рынок показывает бычий тренд, если выше – он под властью медведей.

Как оценивать индекс при принятии инвестиционных решений?

Перемена страха на жадность и обратно часто заставляют инвесторов действовать неаккуратно и забывать о хладнокровии в торговле. Страх заставляет вкладчиков лить финансы в неприбыльные активы, а жадная надежда – слепо верить в золотые горы.

Непосредственно Fear&Greed Index позволяет оценивать степень страха и растерянности при работе с активами. 0 показывает максимальный страх, когда пессимистичные настроения преобладают над надеждой на улучшение. При цифре 100 – участники ведут себя на российском рынке смело и оптимистично.

В общем случае индекс подразделяется на несколько зон:

- Красная зона – сильный страх (Extreme Fear)

- Оранжевая зона – страх (Fear)

- Желая зона – нейтрально (индекс имеет значение 50)

- Светло-зеленая зона – жадность (Greed)

- Зеленая зона – сильная жадность (Extreme Greed)

При цифре выше 80 можно ожидать корректировки движения рынка, при снижении до 20 – пора покупать. По статистике и историческим данным, при взлете Fear&Greed Index до максимальных уровней (выше 80 баллов) – в 10 из 13 случаях следовала распродажа активов.

Индекс жадности и страха дает лишь общие рекомендации к поведению на рынке и его возможному движению в ту или иную сторону. Этот инструмент слабо применим к отдельным акциям и не всегда работает безотказно. Долгосрочному инвестору некритично регулярно оценивать этот индекс – это не фундаментальный, а технический показатель.

Fear&Greed Index полезен в случае, когда вы имеет большой объем кеша и ждете значительной просадки рынка для закупки ( как в 2020 году). В таком случае есть вероятность получить сигнал на вход или информацию о дальнейшей коррекции рынка. При этом оптимальная точка входа не должна достигаться только с использованием этого инструмента – учитывайте новостной фон и другие индикаторы для рациональной оценки.

Важно помнить еще и о том, что Fear&Greed Index изначально предназначен для американского рынка и на российском будет иметь свои коррективы. Прежде всего это внутренние причины, политическая обстановка и внешние санкции.

График и исторические примеры оценки настроений инвесторов

История знает массу примеров, когда индекс давал объективную оценку состоянию финансовой сферы. Один из лучших – пузырь дот-комов. Классический пример жадности на рынке с 1995 по 2000 годы – именно тогда молодые интернет -компании «осыпались золотом» в надежде на огромную прибыль. Увы, инвестиционная стратегия дала сбой и в реальности бизнес был переоценен на миллионы долларов. Порождаемая жадность и желание легкой наживы создали пузырь, который раздулся, лопнул и оставил инвесторов ни с чем.

Еще один пример – 17 сентября 2008 года в самый разгар финансового кризиса Fear&Greed Index дошел до точки в 12 максимальных пунктов. Только после этого начался бычий тренд и смог прерваться лишь в 2020 году, когда грянула пандемия. При этом в самых опасных точках минимальный показатель индекса составил 8 пунктов.

Где посмотреть?

Индекс страха и жадности разработан CNNMoney (money.cnn.com) для измерения тенденций эмоций участников рынка и справедливости цен на фондовом рынке. Фондовый рынок, в отличие от криптовалютного – меньше повержен волатильности и эмоциональным изменениям. Тем не менее – это также полезный инструмент для оценки.

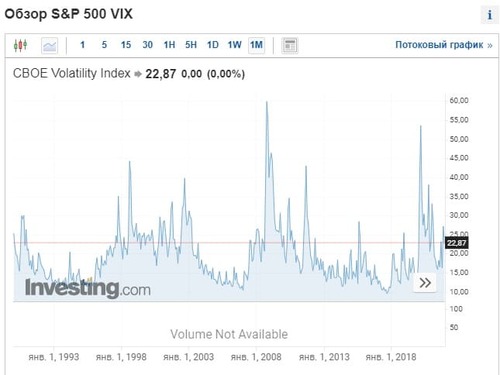

Индекс волатильности VIX

Пока одни бьются в истерике из-за падающих фондовых рынков, другие – зарабатывают на неустойчивом настроении инвесторов. VIX — это индикатор волатильности Чикагской биржи опционов. Этот показатель рассчитывается с 1990 года и подходит для анализа настроений инвесторов на американских фондовых биржах. Минимальной отметки он достиг в 2017 году (8,56 пункта) и максимальной в 2008 году – 89,53. По своей сути это опережающий индекс. Он позволяет заранее предсказать, в каком направлении будет двигаться цена активов в ближайшем будущем. Он демонстрирует уровень опасений инвесторов.

Опцион — по своей сути это биржевой контракт, используемый для рыночной страховки инвестиций. Он дает право инвестору купить или продать биржевой товар по заранее обозначенной цене. Сравнивая цены опционов, можно численно определить настроения инвесторов относительно будущего движения цены.

При расчете индекса VIX используют цены опционов на индекс S&P 500. При повышении уровня страха вырастают премии на опционы-пут и снижаются премии на опционы-кол. И наоборот.если же участники рынка не уверены в дивжении цены, то премии вырастают на все опционы. Чем больше размеры премий, тем выше значение индекса VIX.

Значения индекса VIX в теории располагаются на шкале от 0 до 100. Среднее значение варьируется в коридоре от 15 до 40 пунктов.

Вот примерные показатели как трактовать шкалу:

- Ниже 20- ожидания инвесторов позитивные, рынок находится в восходящем тренде; Самое время продавать активы.

- Выше 70-80 – инвесторы испытывают повышенную тревожность, стремясь застраховать себя от рисков.

- Выше 45 – верхняя граница, которая говорит о настороженности инвесторов, и от покупок ценных бумаг следует воздержаться.

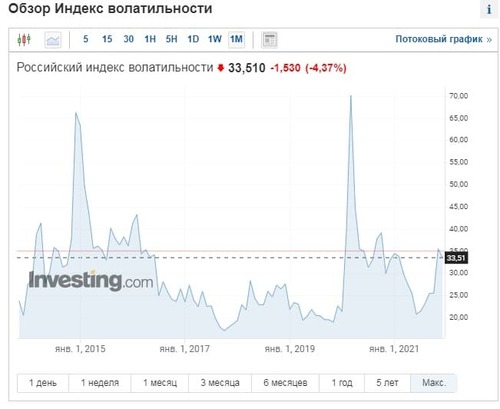

Российский индекс страха RVI

Аналогом VIX на российском фондовом рынке служит индекс волатильности RVI от Мосбиржи. Он рассчитывается с 2013 года по аналогии со своим американским «собратом». Разница состоит лишь в том, что для его расчета используются опционы на фьючерс на индекс РТС. Индекс рассчитывается исходя из цен на российские акции в долларах США.  Своего максимума индикатор достиг в марте 2020 года (118,24 пункта) из-за пессимистических настроений на фоне пандемии covid-19, также индекс превышал отметку в 60 пунктов в 2014 году во время валютного кризиса. Минимальное значение было зафиксировано в октябре 2017 года.

Своего максимума индикатор достиг в марте 2020 года (118,24 пункта) из-за пессимистических настроений на фоне пандемии covid-19, также индекс превышал отметку в 60 пунктов в 2014 году во время валютного кризиса. Минимальное значение было зафиксировано в октябре 2017 года.

Как зарабатывают на истерии инвесторов?

Нервозность инвесторов позволяет рынку выжимать из них последние финансы, в панике вложенные в спасительные активы – здесь также упомянем индикатор VIX. В нем используются цены опционов на S&P 500. Текущие настроения инвесторов проявляются в ценах на кол- и пут-опционы. Это позволяет определить поведение вкладчиков при соизмерении цен опционов.

Например, чем больше инвесторов боятся что рынок упадет, тем выше премии на пут-опционы и тем ниже на кол-опционы. Однако, если есть уверенность в дальнейшем росте, то ситуация будет ровно противоположная – премии на пут-опционы спадут, а на кол-опционы вырастут. Если же преобладает неуверенность в дальнейшем направлении движения – то большая часть участников рынка будут страховаться от изменений. При таком положении дел вырастут премии и на пут и на кол.

Фондовый, валютный и криптовалютный рынок – пространство, не лишенное эмоций участников торговых отношений. Правильная оценка рисков и перспектив позволяет реализовать свой инвест-потенциал и не потерять деньги.

- Индекс гособлигаций RGBI: что это, состав, что показывает - 30 сентября, 2023

- Накопительный счет в Росбанке - 11 июля, 2023

- Лучшие книги по финансовой грамотности для взрослых и детей - 21 июня, 2023