Акции ЛУКОЙЛ: стоимость, график котировок, дивиденды, анализ, как купить и продать физическому лицу

Инвестиции в активы компаний российского нефтегазового сектора – основное направление вложений для большинства инвесторов. Стабильный рост показателей производства и поддержка отрасли со стороны государства делают ценные бумаги привлекательными для вложений. Крупнейший игрок рынка – ПАО «Лукойл» – пользуется неизменной популярностью у начинающих и опытных инвесторов. Активы входят в список наиболее ликвидных «голубых фишек» и в первый листинг Московской фондовой биржи. Какие перспективы у бумаг и как их приобрести?

Краткое содержание статьи

- 1 Позиция эмитента на рынке и инвестиционная привлекательность

- 2 Общая характеристика эмитента

- 3 О главных акционерах

- 4 Акции LKOH: стоимость сегодня и онлайн-график

- 5 Историческая динамика цен

- 6 Основные финансовые показатели и мультипликаторы

- 7 Основные показатели и характеристика эмитента

- 8 Инструкция по покупке

- 9

- 10 Дивидендная политика

- 11 Доходность

- 12 История дивидендных выплат

- 13 Плюсы и минусы инвестирования

- 14 Где посмотреть финансовую отчетность?

- 15 Прогноз

Позиция эмитента на рынке и инвестиционная привлекательность

Акционерное общество Лукойл создана в 1991 г. и на сегодня является крупнейшей частной компанией России с численностью сотрудников более 100 тысяч человек и капитализацией более 3,7 трлн. р. За все время существования она эмитировала более 850 млрд. ЦБ, а основную долю в структуре акционеров занимают миноритарии.

Общая характеристика эмитента

Выплата дивидендов – это приоритетное направление политики эмитента наряду с обеспечением экологической безопасности и бережного отношения к природным ресурсам. В конце 2019 г. Совет директоров организации принял новую редакцию дивидендной политики, согласно которой выплата будет осуществляться дважды в год на основании отчетности, оформленной по международным стандартам. На выплаты акционерам направляются все свободные денежные средства акционерного общества.

- Уставный капитал составляет 17,875 млрд. руб., который сформирован 653 миллионами ЦБ.

- Тикер: LKOH. Тикером называют идентификатор бумаги на бирже.

- ISIN код: RU0009024277.

Ценные бумаги участвуют в расчете следующих индексов:

- ММВБ;

- РТС;

- Нефти и газа;

- Голубых фишек;

- Широкого рынка.

Капитализация фирмы по итогам 12 месяцев составила 4 237,2 млрд.руб.

Выручка — 7 972,1 млрд.

EBITDA — 1 236,5 млрд.

Статья в тему: Фундаментальный анализ

О главных акционерах

94,86% ЦБ принадлежат юридическим лицам;

Физические лица – 5,14%.

Структура акционерного капитала:

- Вагит Юсупович Алекперов (президент компании, занимает 3-е место в списке Forbes, 24-е в мировом рейтинг богатейших людей планеты) — 24,8%;

- Казначейские акции – 16%;

- Менеджеры — 10,2%;

- в свободном обращении — 49%.

Акции LKOH: стоимость сегодня и онлайн-график

На графике ниже вы сможете увидеть цены на ценные бумаги Лукойла на сегодня, а также динамику котировок в режиме онлайн.

Историческая динамика цен

ЦБ LKOH начали обращаться на Московской фондовой бирже с 1995 г. с начальной ценой 85 руб. Вплоть до 2006 г. наблюдался восходящий тренд котировок цена выросла до 2576 руб. В 2008 г. цена рухнула, пробив минимум в декабре этого года (810 руб.) Такой спад объясняется влиянием международного экономического кризиса. После этого котировки стали восстанавливаться. На январь 2020 года стоимость ценных бумаг составляет 6556 руб. и продолжает расти.

Несмотря на то, что за всю историю существования активы Лукойл переживали взлеты и падения, они по-прежнему пользуются большим спросом как среди российских инвесторов, так и за рубежом.

Основные финансовые показатели и мультипликаторы

За последние 12 месяцев эмитент продемонстрировал следующие финансовые показатели:

- Капитализация 4 237,2 млрд. руб.

- Выручка 7 972,1 млрд. р.

- EBITDA 1 236,5 млрд. р.

- Прибыль 680,9 млрд. р.

- Дивиденд 347 руб.

- ДД 5,3%

Мультипликаторы

- P/E 6,2

- P/S 0,5

- P/BV 1,0

- EV/EBITDA 3,6

Основные показатели и характеристика эмитента

Лукойл — крупная холдинговая корпорация по разработке нефтяных месторождений и переработке нефти. Входит в первую тройку крупнейших нефтяных гигантов мира по объему разведанных месторождений. В 2017-м акционерное общество утвердило план стратегического развития на период до 2027 г., на основании которого можно сделать выводы и перспективах инвестирования в эти активы. Основные направления такого развития были представлены на дне инвестора в 2018 году:

- рост объема высокоприбыльной добычи;

- внедрение передовых технологий и модернизация нефтеперерабатывающих заводов, которые позволят сократить количество отходов при переработке и увеличить выработку светлых продуктов;

- увеличение EBITDA более чем на 2 млрд. долларов от проведенных изменений;

- снижение уровня непрофильных, высокорисковых и неприбыльных активов в портфеле;

- увеличение доходности по дивидендам при любой рыночной конъюнктуре.

В таблице рассмотрено изменение основных показателей деятельности эмитента за последние несколько лет:

| 2016 | 2017 | 2018 | 2019 (на 3 квартал) | |

| Чистая прибыль | 206 794 | 418 805 | 619 174 | 520 868 |

| Объем добычи в сутки (тыс.баррелей) | 2 276 | 2 269 | 2 347 | 2 339 |

| Капитальные затраты на разведку и добычу в России | 497 130 | 511 496 | 451 526 | 314 038 |

Инструкция по покупке

Для того, чтобы стать акционером и получать дивиденды, не важно, сколько ЦБ эмитента находится в портфеле одного инвестора. Достаточно приобрести хотя бы одну ЦБ. Сейчас в продаже на рынке есть только обыкновенные акции. Все привилегированные в 2001 г. были конвертированы в обыкновенные.

Физическому лицу нельзя совершать сделки на ММВБ напрямую. Для покупки нужно иметь открытый счет у одного из брокеров (профессиональных участников рынка), которые имеют право осуществлять покупку и продажу бумаг. Брокер предоставляет программное обеспечение, которое позволяет следить онлайн за графиком изменения котировок.

Покупка активов проходит по следующему алгоритму:

- открыть брокерский счет;

- ознакомиться с текущими котировками и рассчитать необходимую сумму для инвестирования;

- пополнить счет на необходимую сумму;

- установить торговый терминал (если торговля будет осуществляться самостоятельно онлайн). Клиент брокера может осуществлять сделки путем направления поручений на операции (по телефону, почте или через личный кабинет). В этом случае сам брокер будет проводить покупку и продажу, а торговый терминал клиенту не понадобится;

- найти в терминале актив (LUKOIL RS или LKOH);

- сформировать поручение брокеру на покупку, указав количество лотов (1 лот = 1ЦБ) и цену;

- кликнуть на кнопку «купить».

Продать активы можно в том же торговом терминале. Процедура отличается лишь типом заявки “Продажа”.

LKOH обращаются на Московской бирже, Лондонской и Франкфуртской биржах (на зарубежных площадках торгуются депозитарные расписки), а также на внебиржевом рынке. Однако, покупка бумаг «с рук» сопряжена с рисками для покупателя. Биржа защищает интересы сторон, а также гарантирует установление справедливой цены в сделке.

На заметку! Всего за пару кликов вы можете купить активы через мобильные приложения (Сбербанк Инвестор, Тинькофф Инвестиции, ВТБ Мои Инвестиции). Для заключения договора потребуется от 15 минут до 1 суток в зависимости от выбранного брокера. особенно просто получить доступ к торгам через кошелек Яндекс.Деньги.

Покупка через кошелек Яндекс.Деньги (БКС Брокер)

- Для доступа к фондовой бирже достаточно установить мобильное приложение “Яндекс Деньги” на телефон.

- Авторизуйтесь в приложении.

- Перейдите на вкладку “Каталог” > “Инвестиции” > “БКС Брокер”.

- Открытие счета осуществляется онлайн в течение нескольких минут. Для этого потребуется лишь заполнить анкету и загрузить сканы паспорта для подтверждения личности.

- Для подачи заявки на покупку перейдите на вкладку “Каталог” > “Акции”

- и выберите в списке “Лукойл”.

- Кликните по ссылке “Купить”

- Укажите количество лотов и нажмите на кнопку “Далее”

- Ознакомьтесь с процентом комиссии, необходимо суммой инвестиций и нажмите на кнопку “Пополнить”. Пополнить счет можно с кошелька Яндекс.Деньги.

- После пополнения счета перейдите по ссылке “Купить за…”.

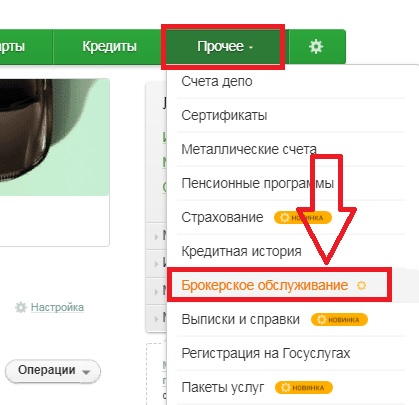

Покупка активов через приложение Сбербанк Инвестор

- Заключите со Сбербанком договор на брокерское обслуживание. После этого вам в СМС будет выслан код договора и пароль для доступа к фондовой бирже через торговый терминал. Подробности по открытию счета читайте тут.

- Пополните счет через Сбербанк Онлайн. (Прочее > Брокерское обслуживание)

- Скачайте на смартфон приложение “Сбербанк Инвестор”.

- Войдите в торговую платформу, используя код договора и пароль.

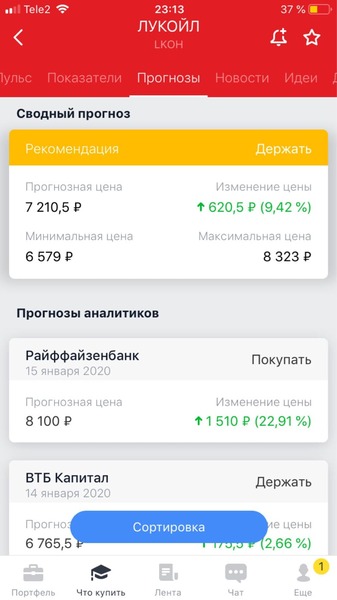

- Перейдите на вкладку “Рынок” > Акции.

- В каталоге найдите строчку “Лукойл”. Ознакомьтесь с котировками, динамикой цен, прогнозами и кликните по кнопке “Купить”.

- Введите СМС-код.

- Укажите желаемую сумму покупки, количество лотов и нажмите на кнопку “купить”. (1=1 ЦБ). После исполнения поручения брокером вы увидите активы на вкладках “Сделки”, “Заявки”, а также в клиентском портфеле.

Дивидендная политика

Лукойл уже на протяжении более чем 20 лет исправно выплачивает акционерам дивиденды, непрерывно увеличивая величину выплат. Согласно решению собрания акционеров, принятому 12 декабря 2019 г. на выплату дивидендов будет отправляться 100% скорректированного свободного денежного остатка. Согласно плану стратегического развития на 2020-2027 гг. нефтяной гигант ставит одной из приоритетных задач ежегодное увеличение дивидендных выплат как минимуму на величину инфляции. Сейчас средний темп прироста величины выплат составляет 15%.

Для того, чтобы получить дивидендный доход, инвестору не обязательно быть владельцем акции на протяжении всего календарного года. Выплаты происходят 2 раза в год, а их даты указываются на официальном сайте фирмы (по информации на сегодня, дивиденды будут выплачиваться 9 июля и 20 декабря 2020 г.). Для получения дохода нужно приобрести ЦБ минимум за 3 дня до даты выплаты. Промежуточные дивиденды выплачиваются по данным консолидированной финансовой отчетности за полгода.

Доходность

Общая дивидендная доходность за последние с 2000-го приведена в таблице ниже.

| Год | ДД, % |

| 2019 | 5,3 |

| 2018 | 3,8 |

| 2017 | 6,4 |

| 2016 | 5,7 |

| 2015 | 7,5 |

| 2014 | 6,9 |

| 2013 | 5,4 |

| 2012 | 4,5 |

| 2011 | 4,4 |

| 2010 | 3,4 |

| 2009 | 3,1 |

| 2008 | 5,2 |

| 2007 | 2 |

| 2006 | 1,7 |

| 2005 | 1,9 |

| 2004 | 3,4 |

| 2003 | 3,5 |

| 2002 | 4,1 |

| 2001 | 4,1 |

| 2000 | 3,1 |

История дивидендных выплат

За период с момента выхода на IPO, стоимость бумаг выросла более чем в 25 раз. Существенно выросла и дивидендная доходность:

| 2017 | 2018 | 2019 (3 квартал) | |

| Размер дивиденда (в ) | 215 | 250 | 192 |

| ДД | 6,4% | 3,8% | 3,1% |

| Общая сумма денежного потока, направленная на выплаты акционерам | 182,9 млрд.₽ | 187,5 млрд.₽ | |

| Стоимость ЦБ | 4452 | 5460 | 6250,5 |

Исторический минимум на графике по выплатам акций Лукойла – 1,7% (в 2006 г.); максимум – 7,5% (2015 г.).

| Дата закрытия реестра | Д (₽) |

| 20.12.2019 | 192 |

| 09.07.2019 | 155 |

| 21.12.2018 | 95 |

| 11.07.2018 | 130 |

| 22.12.2017 | 85 |

| 10.07.2017 | 120 |

| 23.12.2016 | 75 |

| 12.07.2016 | 112 |

| 24.12.2015 | 65 |

| 14.07.2015 | 94 |

| 26.12.2014 | 60 |

| 15.07.2014 | 60 |

| 15.08.2013 | 50 |

| 13.05.2013 | 50 |

| 12.11.2012 | 40 |

| 11.05.2012 | 75 |

| 06.05.2011 | 59 |

| 07.05.2010 | 52 |

| 08.05.2009 | 50 |

| 08.05.2008 | 42 |

| 11.05.2007 | 38 |

| 11.05.2006 | 33 |

| 12.05.2005 | 28 |

| 07.05.2004 | 24 |

| 12.05.2003 | 19,50 |

| 08.05.2002 | 15 |

Минимальная сумма выплаты на одну ЦБ за период с 2019 года – 8 ₽ в 2000 году; впоследствии график суммы выплат неуклонно рос. По прогнозам на 2020 год выплата составит 482 ру. за год.

Плюсы и минусы инвестирования

Несмотря на стабильный рост компании, существуют также подводные камни инвестирования в ценные бумаги этого эмитента (особенно важны эти минусы при активной позиции инвестора):

- стремление к капитализации в условиях российского рынка может свидетельствовать о возможных планах по продаже бизнеса;

- зависимость цены ценных бумаг от стоимости углеводородов;

- влияние международных санкций и политической напряженности на котировки;

- зависимость от курсов доллара и евро к рублю (так как эмитент имеет валютные фонды и осуществляет торговлю нефтью и производными именно за доллары).

Нельзя отрицать и положительные стороны инвестиций в акции LKOH:

- постоянная поддержка со стороны государства;

- открытость политики эмитента;

- направленность на увеличение размера дивидендных выплат;

- отсутствие исторического максимума стоимости бумаг (то есть рост цены не ограничен).

- стабильное финансовое состояние;

- высокая ликвидность (free float 54%);

- ЦБ входят в индекс наиболее доходных “голубых фишек” ММВБ;

- высокий уровень капитализации свидетельствует о надежности бизнеса.

ПАО «Лукойл» — один из самых надежных российских эмитентов. При пассивном инвестировании ценные бумаги в портфеле гарантируют стабильный инвестиционный доход. При агрессивной инвестиционной политике стоит учитывать не только финансовое положение эмитента, но и состояние международного рынка углеводородов, экономические факторы и политические новости.

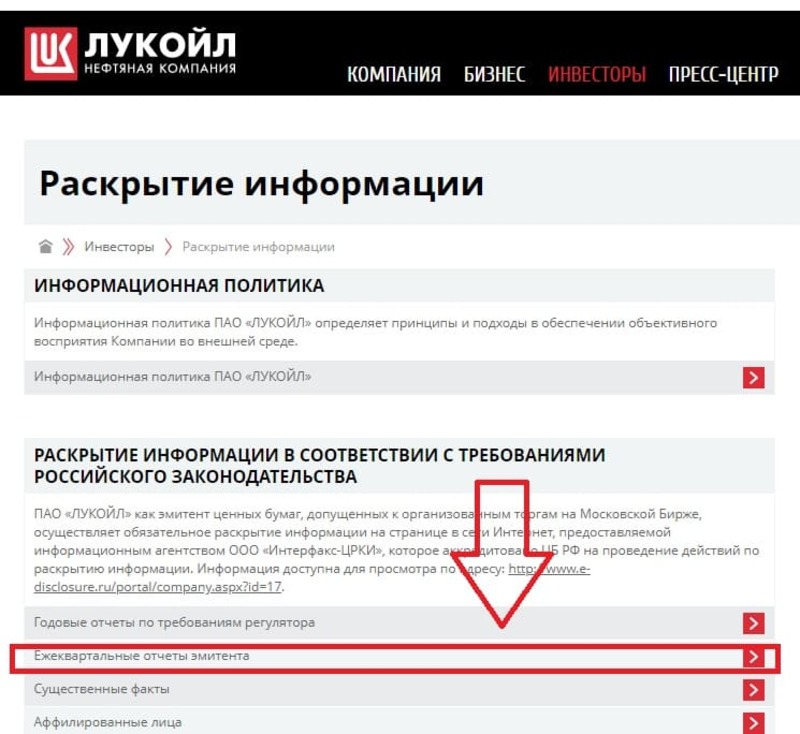

Где посмотреть финансовую отчетность?

Финансовая отчетность по стандарту МСФО публикуется на официальном сайта компании – http://www.lukoil.ru в разделе Инвесторы > Отчетность и презентации. А также отчеты размещеныв Центре раскрытия корпоративной информации Интерфакс – http://www.e-disclosure.ru/portal/company.aspx?id=17

Прогноз

В декабре 2019 года Лукойл осуществил выкуп акций, тем самым увеличив капитализацию компании. До выкупа количество голосующих акций составляло 54% от общего количества (на практике, этот показатель не превышает 30%). Выкуп ЦБ способствует также росту размера дивидендов по каждой из них.

Аналитики рынка по итогам 2019 года предполагали увеличение капитальных затрат компании, однако, они оказались ниже на 30 млрд. Учитывая, что весь свободный финансовый поток эмитент решил направлять на дивиденды, заметен рост инвестиционной привлекательности ценных бумаг, так как этот показатель свидетельствует о максимальной открытости корпорации, поэтому котировки в 2020 году могут вырасти.

Аналитики Финам предполагают, что ценные бумаги Лукойла недооценена на 20-30 процентов и делают прогноз возможного роста на 2020 год не только дивидендной доходности, но и стоимости самих ценных бумаг до 7000 рублей за штуку.

Рекомендую:

- Яндекс: оценка инвестиционной привлекательности

- Мой Бизнес РФ — обзор портала, регистрация и вход, личный кабинет, услуги в региональных центрах

- Фундаментальный анализ: понятие, как проводить, методы, показатели, мультипликаторы, книги, сайты

- Яндекс Маркет партнер: обзор партнерской программы для вебмастеров, личный кабинет, регистрация

- Акции Сбербанка

Еще больше новостей, обзоров, лайфхаков в нашем Telegram-канале.

Открыт набор

- Монетизация Rutube в 2025 году — условия подключения - 16 января, 2025

- Монетизация telegram-каналов: 6 способов - 14 ноября, 2024

- Работа для самосвала: где искать заказы и на какой доход можно рассчитывать - 16 мая, 2024