Обзор облигаций ВТБ

ВТБ – это коммерческий банк с госучастием. Величина активов превышает 20,8 трлн. руб. ВТБ занимает 2-место в банковском секторе России, уступая только Сбербанку. Приобрести долговые ценные бумаги ВТБ может каждый желающий. В статье разберем, на какие виды долговых ценных бумаг ВТБ представлены на фондовом рынке РФ, какие лучше покупать и на какую доходность с ценных бумаг можно рассчитывать.

Краткое содержание статьи

Преимущества и особенности облигаций ВТБ

Покупка ценных бумаг ВТБ имеет несколько значительных преимуществ:

- Высокая надежность. Приобретая облигации, вы отдаете свои деньги банку в долг, а он, в свою очередь, отвечает за каждый внесенный вами рубль своим имуществом. Конечно, инвестиции, в отличие от вкладов, не застрахованы ACB (Агентством по Страхованию Вкладов), но если вы доверяете банку, то облигации потенциально способы принести куда больший доход по сравнению со вкладами (доверять банку ВТБ можно, потому как сохранность вложений гарантируется Министерством финансов Российской Федерации);

- Стабильный доход. Купоны выплачиваются инвесторам регулярно по заранее известной ставке.

- Высокая ликвидность. Ценные бумаги ВТБ можно продать в любой момент по рыночной цене, не потеряв при этом накопившиеся проценты. Цена продажи может быть как выше, так и ниже, но для краткосрочных облигаций (со сроком погашения до года) она практически не меняется;

- Любой инвестор, после приобретения облигаций, имеет право на получение профессиональной аналитики;

- Минимальный налог на активы выплачивается всего лишь раз в год.

На заметку! Все вышеперечисленные факторы делают покупку ценных бумаг у банка выгодной и оправданной. О росте популярности инвестиций в ВТБ свидетельствует и сильно увеличившийся показатель рыночной капитализации, который составил 650 миллиардов рублей на конец 2021 года.

Рейтинг надежности эмитента

Кредитный рейтинг у банка также высок. Согласно отчетам как иностранных, так и отечественных аналитических агентств, эмитент оценивают как стабильную организацию, имеющую рейтинг Ваа3, A-3, ruAAA и AAA практически во всех категориях.

Виды облигаций для физических лиц

На Московской фондовой бирже представлены бонды следующих видов:

- корпоративные — выпускаются организациями для привлечения заемных средств от частных инвесторов. Их выпуск регистрируется Банком России.

- биржевые — не требуют госрегистрации, выпускаются в ускоренном порядке без требований к проспекту эмиссии. Такой тип появился в 2006 году.

- коммерческие — регистрируются национальным расчетным депозитарием, обращаются на внебиржевом рынке (к примеру, ВТБ СырТовФинанс ОбКП01, RU000A102K05)

- еврооблигации (VTB Eur) – это облигации в иностранной валюте, размещаемые за пределами страны иностранным эмитентом (VTB Eurasia DAC). Такие активы выпускаются для выхода на мировые финансовые рынки. Приобретать на территории РФ еврооблигации можно только те, которые были утверждены российским законодательством. Их безусловными плюсами являются высокая доходность вкупе с минимальным уровнем риска для инвестора, защита от обесценивания национальной валюты. Минусом является высокий порог входа для частных инвесторов. Минимальный лот равен 1000 долларов/евро. Некоторые еврооблигации доступны для покупки только для квалифицированных инвесторов.

По сроку размещения выделяют следующие долговые ценные бумаги:

- Однодневные — такие облигации банк ВТБ реализует каждый день. Время погашения на ним происходит на следующий день. Однако, если впереди выходные дни – суббота и воскресенье, то срок погашения смещается на понедельник. Выплата по такому виду ценных бумаг не предусмотрена, а основным механизмом прибыли выступает тот факт, что эмитент продаёт эти облигации за цену ниже номинальной;

- Бессрочные – такие ценные бумаги не имеют конкретного срока погашения. К ним относится выпуск После покупки бессрочных активов инвестору постоянно будут начисляться проценты. Он также может продать их в любое время другому вкладчику. Однозначным преимуществом бессрочных облигаций является тот факт, что выплату за них можно потребовать в принудительном порядке через определенный срок, который устанавливается самой организацией;

- Краткосрочные — имеют срок размещения от 1 года до 3 лет;

- Среднесрочные (со сроком обращения от 3 до 7 лет);

- Долгосрочные – торгуются на бирже более 7 лет.

Также на облигационном рынке России вы найдете следующие виды бондов от ВТБ:

- Бескупонные (дисконтные) облигации позволяют кредиторам получать доход в виде уценки номинальной стоимости при покупке ценной бумаги. Дисконтные активы продаются по значительно уменьшенной цене по сравнению с другими видами ценных бумаг, что обусловлено их нуждой скомпенсировать отсутствие купонов;

- С ежемесячной выплатой купонов – особенностью такого рода активов является то, что за них инвестор может получать быструю и постоянную отдачу от своих инвестиций. Дело в том, что ежемесячные выплаты делают бонды крайне доходными – профит по ним запросто может быть выше, чем по федеральным займам (и даже в несколько раз). Уровень риска, однако, высок – основной причиной тому служит низкая ликвидность купонов, недостаток информации и невозможность широкого распространения портфеля, собранного из отечественных ВДО.

- Субординированные (ВТБСУБТ1-1, ВТБ Т2-3, VTB Eur) – отличаются тем, что для их выпуска организация должна обладать статусом банка. Инвестор имеет более низкий правовой статус по субординированным облигациям, если сравнивать его с другими ценными бумагами. Так, в случае банкротства организации, в первую очередь будут погашаться займы по обычным активам. По причине высокого риска субординированные ценные бумаги предоставляют инвестору более высокую доходность – от 1% до 3% по сравнению с прочими аналогами;

- С возможностью досрочного погашения (с put-офертой и call-офертой).

- Структурные (СФОВТБИП03) – особый вид облигаций, выплаты по которым производятся только в случае определенных обстоятельств: колебаний валютных курсов, увеличении или уменьшении инфляции, изменении ставок по кредитам и т.д. Банк ВТБ активно выпускает данные ценные бумаги несмотря на то, что на данный момент с точки зрения законодательства они регулируются слабо. Они отличаются плавающей доходностью, так что эмитент не сможет гарантировать возврат всех средств, что были затрачены на их покупку;

Список бондов ВТБ

1 | № | Название | Тикер | Валюта | Дата погашения | Купон |

2 | 1 | ВТБКС4-196 | RU000A104JP5 | RUB | 16.02.2022 | - |

3 | 2 | ВТБСУБТ1-6 | RU000A1034Q5 | RUB | - | 11,25% |

4 | 3 | ВТБСУБ1-12 | RU000A103SC6 | RUB | - | 10,50% |

5 | 4 | ВТБСУБТ1-5 | RU000A1034P7 | RUB | - | 10,00% |

6 | 5 | ВТБСУБ1-11 | RU000A103SB8 | RUB | - | 10,00% |

7 | 6 | ВТБ СырТовФинанс ОбКП01 | RU000A102K05 | RUB | 13.12.2027 | 9,50% |

8 | 7 | ВТБ СырТовФинанс ОбКП02 | RU000A102K21 | RUB | 14.12.2027 | 9,50% |

9 | 8 | ВТБ СырТовФинанс ОбКП03 | RU000A102KW3 | RUB | 15.12.2027 | 9,50% |

10 | 9 | VTB Eur | XS0810596832 | USD | - | 9,50% |

11 | 10 | ВТБСУБТ2-2 | RU000A102887 | RUB | 02.04.2031 | 8,95% |

12 | 11 | ВТБ Б1-286 | RU000A104C03 | RUB | 24.06.2023 | 8,70% |

13 | 12 | ВТБ Б1-252 | RU000A1046G0 | RUB | 05.12.2022 | 8,60% |

14 | 13 | ВТБ Б1-253 | RU000A104C60 | RUB | 26.12.2022 | 8,60% |

15 | 14 | ВТБ Т2-3 | RU000A1014J2 | RUB | 21.05.2030 | 8,40% |

16 | 15 | ВТБРКС01 | RU000A1032P1 | RUB | 01.12.2030 | 8,00% |

17 | 16 | ВТБ Б1-251 | RU000A103YS0 | RUB | 31.10.2022 | 8,00% |

18 | 17 | ВТБ БО-30 | RU000A0JV3Q3 | RUB | 13.12.2024 | 7,60% |

19 | 18 | ВТБСУБТ2-1 | RU000A102879 | RUB | 02.04.2031 | 7,60% |

20 | 19 | ВТБ Б1-231 | RU000A103BE8 | RUB | 28.06.2024 | 7,50% |

21 | 20 | ВТБ Б1-230 | RU000A103Q81 | RUB | 19.09.2022 | 6,90% |

22 | 21 | ВТБ Б1-229 | RU000A103GF4 | RUB | 01.08.2022 | 6,65% |

23 | 22 | ВТБ Б1-228 | RU000A1039K7 | RUB | 20.06.2022 | 6,00% |

24 | 23 | ВТБ Б1-205 | RU000A1032H8 | RUB | 03.05.2022 | 5,45% |

25 | 24 | ВТБ БО-43 | RU000A0JU773 | RUB | 29.09.2023 | 5,10% |

26 | 25 | ВТБ Б1-204 | RU000A102XD6 | RUB | 01.04.2022 | 5,05% |

27 | 26 | ВТБСУБТ1-1 | RU000A102QJ7 | USD | - | 5,00% |

28 | 27 | ВТБ Б1-203 | RU000A102SZ9 | RUB | 01.03.2022 | 4,80% |

29 | 28 | ВТБСУБТ1-3 | RU000A102QM1 | USD | - | 4,55% |

30 | 29 | ВТБСУБ1-8 | RU000A103S89 | USD | - | 4,55% |

31 | 30 | ВТБСУБТ1-2 | RU000A102QL3 | EUR | - | 3,75% |

32 | 31 | ВТБСУБ1-9 | RU000A103S97 | EUR | - | 3,75% |

33 | 32 | ВТБСУБТ1-4 | RU000A102QN9 | EUR | - | 3,65% |

34 | 33 | ВТБСУБ1-10 | RU000A103SA0 | EUR | - | 3,63% |

35 | 34 | ВТБ Б1-110 | RU000A0NH1W7 | RUB | 06.09.2022 | 0,01% |

36 | 35 | ВТБ Б1-111 | RU000A0NH1X5 | RUB | 13.09.2022 | 0,01% |

37 | 36 | ВТБ Б1-112 | RU000A0NH1Y3 | RUB | 20.09.2022 | 0,01% |

38 | 37 | ВТБ Б1-113 | RU000A0NH1Z0 | RUB | 27.09.2022 | 0,01% |

39 | 38 | ВТБ Б1-115 | RU000A0NH210 | RUB | 04.10.2022 | 0,01% |

40 | 39 | ВТБ Б1-117 | RU000A0NH236 | RUB | 11.10.2022 | 0,01% |

41 | 40 | ВТБ Б1-119 | RU000A0NH251 | RUB | 08.11.2022 | 0,01% |

42 | 41 | ВТБ Б1-120 | RU000A0NH269 | RUB | 08.09.2023 | 0,01% |

43 | 42 | ВТБ Б1-121 | RU000A0NH277 | RUB | 15.09.2023 | 0,01% |

44 | 43 | ВТБ Б1-122 | RU000A0NH285 | RUB | 22.09.2023 | 0,01% |

45 | 44 | ВТБ Б1-123 | RU000A0NH293 | RUB | 06.10.2023 | 0,01% |

46 | 45 | ВТБ Б1-124 | RU000A0NH2A1 | RUB | 18.10.2022 | 0,01% |

47 | 46 | ВТБ Б1-126 | RU000A0NH2C7 | RUB | 25.10.2022 | 0,01% |

48 | 47 | ВТБ Б1-127 | RU000A0NH2D5 | RUB | 03.11.2023 | 0,01% |

49 | 48 | ВТБ Б1-129 | RU000A0NH2F0 | RUB | 10.11.2023 | 0,01% |

50 | 49 | ВТБ Б1-178 | RU000A0NNE02 | RUB | 23.02.2024 | 0,01% |

51 | 50 | ВТБ Б1-179 | RU000A0NNE10 | RUB | 28.02.2023 | 0,01% |

52 | 51 | ВТБ Б1-180 | RU000A0NNE28 | RUB | 08.03.2024 | 0,01% |

53 | 52 | ВТБ Б1-181 | RU000A0NNE36 | RUB | 23.03.2024 | 0,01% |

54 | 53 | ВТБ Б1-182 | RU000A0NNE44 | RUB | 23.03.2024 | 0,01% |

55 | 54 | ВТБ Б1-183 | RU000A0NNE51 | RUB | 29.03.2023 | 0,01% |

56 | 55 | ВТБ Б1-184 | RU000A0NNE69 | RUB | 25.03.2026 | 0,01% |

57 | 56 | ВТБ Б1-185 | RU000A0NNE77 | RUB | 06.04.2024 | 0,01% |

58 | 57 | ВТБ Б1-186 | RU000A0NNE85 | RUB | 20.04.2024 | 0,01% |

59 | 58 | ВТБ Б1-187 | RU000A0NNE93 | RUB | 08.04.2026 | 0,01% |

60 | 59 | ВТБ Б1-188 | RU000A0NNEA2 | RUB | 22.04.2026 | 0,01% |

61 | 60 | ВТБ Б1-189 | RU000A0NNEB0 | RUB | 04.05.2024 | 0,01% |

62 | 61 | ВТБ Б1-190 | RU000A0NNEC8 | RUB | 11.05.2024 | 0,01% |

63 | 62 | ВТБ Б1-191 | RU000A0NNED6 | RUB | 01.06.2024 | 0,01% |

64 | 63 | ВТБ Б1-192 | RU000A0NNEE4 | RUB | 15.06.2024 | 0,01% |

65 | 64 | ВТБ Б1-193 | RU000A0NNEF1 | RUB | 29.06.2024 | 0,01% |

66 | 65 | ВТБ Б1-194 | RU000A0NNEG9 | RUB | 29.06.2024 | 0,01% |

67 | 66 | ВТБ Б1-195 | RU000A0NNEH7 | RUB | 06.07.2022 | 0,01% |

68 | 67 | ВТБ Б1-196 | RU000A0NNEJ3 | RUB | 20.07.2022 | 0,01% |

69 | 68 | ВТБ Б1-197 | RU000A0NNEK1 | RUB | 27.07.2024 | 0,01% |

70 | 69 | ВТБ Б1-198 | RU000A0NNEL9 | RUB | 10.08.2024 | 0,01% |

71 | 70 | ВТБ Б1-199 | RU000A0NNEM7 | RUB | 10.08.2024 | 0,01% |

72 | 71 | ВТБ Б1-200 | RU000A0NNEN5 | RUB | 24.08.2024 | 0,01% |

73 | 72 | ВТБ Б1-201 | RU000A0NNEP0 | RUB | 24.08.2024 | 0,01% |

74 | 73 | ВТБ Б1-202 | RU000A0NNEQ8 | RUB | 07.09.2024 | 0,01% |

75 | 74 | ВТБ Б-1-30 | RU000A100EN9 | RUB | 05.06.2022 | 0,01% |

76 | 75 | ВТБ Б-1-47 | RU000A101491 | RUB | 29.11.2022 | 0,01% |

77 | 76 | ВТБ Б-1-51 | RU000A101F52 | RUB | 14.02.2023 | 0,01% |

78 | 77 | ВТБ Б-1-55 | RU000A101GV5 | RUB | 28.02.2023 | 0,01% |

79 | 78 | ВТБ Б-1-56 | RU000A101GX1 | RUB | 28.02.2023 | 0,01% |

80 | 79 | ВТБ Б-1-58 | RU000A101J90 | RUB | 14.03.2023 | 0,01% |

81 | 80 | ВТБ Б-1-59 | RU000A101JA3 | RUB | 14.03.2023 | 0,01% |

82 | 81 | ВТБ Б-1-60 | RU000A101KC7 | RUB | 04.04.2023 | 0,01% |

83 | 82 | ВТБ Б-1-65 | RU000A101KE3 | RUB | 25.03.2025 | 0,01% |

84 | 83 | ВТБ Б-1-61 | RU000A101LL6 | RUB | 25.04.2023 | 0,01% |

85 | 84 | ВТБ Б-1-66 | RU000A101MW1 | RUB | 01.05.2025 | 0,01% |

86 | 85 | ВТБ Б-1-67 | RU000A101MY7 | RUB | 04.05.2023 | 0,01% |

87 | 86 | ВТБ Б-1-68 | RU000A101NX7 | RUB | 13.05.2025 | 0,01% |

88 | 87 | ВТБ Б-1-69 | RU000A101P01 | RUB | 13.05.2025 | 0,01% |

89 | 88 | ВТБ Б-1-70 | RU000A101PR4 | RUB | 24.05.2022 | 0,01% |

90 | 89 | ВТБ Б-1-71 | RU000A101PS2 | RUB | 20.05.2025 | 0,01% |

91 | 90 | ВТБ Б-1-72 | RU000A101PW4 | RUB | 31.05.2022 | 0,01% |

92 | 91 | ВТБ Б-1-73 | RU000A101PX2 | RUB | 09.06.2023 | 0,01% |

93 | 92 | ВТБ Б-1-74 | RU000A101S57 | RUB | 07.06.2022 | 0,01% |

94 | 93 | ВТБ Б-1-75 | RU000A101S65 | RUB | 06.06.2023 | 0,01% |

95 | 94 | ВТБ Б-1-78 | RU000A101SJ5 | RUB | 07.07.2023 | 0,01% |

96 | 95 | ВТБ Б-1-76 | RU000A101SK3 | RUB | 14.06.2022 | 0,01% |

97 | 96 | ВТБ Б-1-77 | RU000A101SL1 | RUB | 23.06.2023 | 0,01% |

98 | 97 | ВТБ Б-1-79 | RU000A101SN7 | RUB | 17.06.2025 | 0,01% |

99 | 98 | ВТБ Б-1-80 | RU000A101SP2 | RUB | 21.06.2022 | 0,01% |

100 | 99 | ВТБ Б-1-81 | RU000A101TF1 | RUB | 25.06.2024 | 0,01% |

101 | 100 | ВТБ Б-1-82 | RU000A101TG9 | RUB | 07.07.2023 | 0,01% |

102 | 101 | ВТБ Б-1-83 | RU000A101TH7 | RUB | 02.07.2024 | 0,01% |

103 | 102 | ВТБ Б-1-84 | RU000A101TJ3 | RUB | 27.06.2023 | 0,01% |

104 | 103 | ВТБ Б-1-87 | RU000A101TM7 | RUB | 19.07.2022 | 0,01% |

105 | 104 | ВТБ Б-1-86 | RU000A101TN5 | RUB | 14.07.2023 | 0,01% |

106 | 105 | ВТБ Б-1-88 | RU000A101V78 | RUB | 12.07.2022 | 0,01% |

107 | 106 | ВТБ Б-1-89 | RU000A101V86 | RUB | 11.07.2023 | 0,01% |

108 | 107 | ВТБ Б-1-90 | RU000A101V94 | RUB | 18.07.2023 | 0,01% |

109 | 108 | ВТБ Б-1-91 | RU000A101VA8 | RUB | 26.07.2022 | 0,01% |

110 | 109 | ВТБ Б-1-92 | RU000A101VB6 | RUB | 25.07.2023 | 0,01% |

111 | 110 | ВТБ Б-1-93 | RU000A101VC4 | RUB | 01.08.2023 | 0,01% |

112 | 111 | ВТБ Б-1-94 | RU000A101VD2 | RUB | 01.08.2023 | 0,01% |

113 | 112 | ВТБ Б-1-95 | RU000A101VE0 | RUB | 09.08.2022 | 0,01% |

114 | 113 | ВТБ Б1-100 | RU000A101XW8 | RUB | 02.08.2022 | 0,01% |

115 | 114 | ВТБ Б1-101 | RU000A101XX6 | RUB | 01.08.2023 | 0,01% |

116 | 115 | ВТБ Б1-102 | RU000A101XY4 | RUB | 08.08.2023 | 0,01% |

117 | 116 | ВТБ Б1-103 | RU000A101XZ1 | RUB | 16.08.2022 | 0,01% |

118 | 117 | ВТБ Б1-104 | RU000A101Y00 | RUB | 15.08.2023 | 0,01% |

119 | 118 | ВТБ Б1-105 | RU000A101Y26 | RUB | 23.08.2022 | 0,01% |

120 | 119 | ВТБ Б1-106 | RU000A101Y34 | RUB | 22.08.2023 | 0,01% |

121 | 120 | ВТБ Б1-107 | RU000A101Y42 | RUB | 29.08.2023 | 0,01% |

122 | 121 | ВТБ Б1-108 | RU000A101Y59 | RUB | 29.08.2023 | 0,01% |

123 | 122 | ВТБ Б1-109 | RU000A101Y67 | RUB | 30.08.2022 | 0,01% |

124 | 123 | СФОВТБИП03 | RU000A101ZJ0 | RUB | 10.03.2023 | 0,01% |

125 | 124 | СФОВТБИП02 | RU000A1024A0 | RUB | 13.11.2023 | 0,01% |

126 | 125 | ВТБ Б1-133 | RU000A102739 | RUB | 01.11.2022 | 0,01% |

127 | 126 | ВТБ Б1-136 | RU000A102762 | RUB | 15.11.2022 | 0,01% |

128 | 127 | ВТБ Б1-137 | RU000A1027F2 | RUB | 11.11.2025 | 0,01% |

129 | 128 | ВТБ Б1-138 | RU000A1027G0 | RUB | 18.11.2025 | 0,01% |

130 | 129 | ВТБ Б1-141 | RU000A1027K2 | RUB | 25.11.2025 | 0,01% |

131 | 130 | ВТБ Б1-142 | RU000A1027L0 | RUB | 02.12.2025 | 0,01% |

132 | 131 | ВТБ Б1-143 | RU000A1027M8 | RUB | 17.11.2023 | 0,01% |

133 | 132 | ВТБ Б1-148 | RU000A1027T3 | RUB | 08.12.2023 | 0,01% |

134 | 133 | ВТБ Б1-149 | RU000A1027U1 | RUB | 22.11.2022 | 0,01% |

135 | 134 | ВТБ Б1-152 | RU000A1027X5 | RUB | 29.11.2022 | 0,01% |

136 | 135 | ВТБ Б1-165 | RU000A102EC8 | RUB | 06.12.2022 | 0,01% |

137 | 136 | ВТБ Б1-166 | RU000A102ED6 | RUB | 15.12.2023 | 0,01% |

138 | 137 | ВТБ Б1-153 | RU000A102EH7 | RUB | 09.12.2025 | 0,01% |

139 | 138 | ВТБ Б1-154 | RU000A102EJ3 | RUB | 22.12.2023 | 0,01% |

140 | 139 | ВТБ Б1-157 | RU000A102EP0 | RUB | 13.12.2022 | 0,01% |

141 | 140 | ВТБ Б1-159 | RU000A102ER6 | RUB | 29.12.2023 | 0,01% |

142 | 141 | ВТБ Б1-162 | RU000A102EV8 | RUB | 20.12.2022 | 0,01% |

143 | 142 | ВТБ Б1-167 | RU000A102EW6 | RUB | 09.02.2024 | 0,01% |

144 | 143 | ВТБ Б1-168 | RU000A102EX4 | RUB | 16.02.2024 | 0,01% |

145 | 144 | ВТБ Б1-169 | RU000A102EY2 | RUB | 06.04.2024 | 0,01% |

146 | 145 | ВТБ Б1-170 | RU000A102EZ9 | RUB | 19.05.2024 | 0,01% |

147 | 146 | ВТБ Б1-171 | RU000A102F02 | RUB | 19.05.2024 | 0,01% |

148 | 147 | ВТБ Б1-172 | RU000A102F10 | RUB | 01.06.2024 | 0,01% |

149 | 148 | ВТБ Б1-158 | RU000A102FA9 | RUB | 09.02.2024 | 0,01% |

150 | 149 | ВТБ Б1-173 | RU000A102HJ6 | RUB | 24.01.2023 | 0,01% |

151 | 150 | ВТБ Б1-174 | RU000A102HL2 | RUB | 02.02.2024 | 0,01% |

152 | 151 | ВТБ Б1-175 | RU000A102HM0 | RUB | 16.02.2024 | 0,01% |

153 | 152 | ВТБ Б1-177 | RU000A102HQ1 | RUB | 14.02.2023 | 0,01% |

154 | 153 | ВТБ Б1-206 | RU000A102Y74 | RUB | 01.05.2024 | 0,01% |

155 | 154 | ВТБ Б1-214 | RU000A103141 | RUB | 28.09.2024 | 0,01% |

156 | 155 | ВТБ Б1-215 | RU000A103158 | RUB | 28.09.2024 | 0,01% |

157 | 156 | ВТБ Б1-216 | RU000A103166 | RUB | 14.10.2026 | 0,01% |

158 | 157 | ВТБ Б1-217 | RU000A103174 | RUB | 25.11.2026 | 0,01% |

159 | 158 | ВТБ Б1-208 | RU000A103182 | RUB | 28.05.2024 | 0,01% |

160 | 159 | ВТБ Б1-210 | RU000A1031A5 | RUB | 29.06.2022 | 0,01% |

161 | 160 | ВТБ Б1-211 | RU000A1031B3 | RUB | 10.08.2024 | 0,01% |

162 | 161 | ВТБ Б1-212 | RU000A1031C1 | RUB | 10.08.2024 | 0,01% |

163 | 162 | ВТБ Б1-213 | RU000A1031D9 | RUB | 13.09.2023 | 0,01% |

164 | 163 | ВТБ Б1-218 | RU000A103489 | RUB | 15.06.2024 | 0,01% |

165 | 164 | ВТБ Б1-219 | RU000A103497 | RUB | 06.07.2024 | 0,01% |

166 | 165 | ВТБ Б1-220 | RU000A1034A9 | RUB | 13.07.2024 | 0,01% |

167 | 166 | ВТБ Б1-221 | RU000A1034B7 | RUB | 07.09.2024 | 0,01% |

168 | 167 | ВТБ Б1-222 | RU000A1034C5 | RUB | 07.09.2022 | 0,01% |

169 | 168 | ВТБ Б1-223 | RU000A1034D3 | RUB | 14.09.2024 | 0,01% |

170 | 169 | ВТБ Б1-224 | RU000A1034E1 | RUB | 21.09.2024 | 0,01% |

171 | 170 | ВТБ Б1-225 | RU000A1034F8 | RUB | 28.09.2024 | 0,01% |

172 | 171 | ВТБ Б1-226 | RU000A1034G6 | RUB | 06.10.2024 | 0,01% |

173 | 172 | ВТБ Б1-236 | RU000A103QA4 | RUB | 05.10.2024 | 0,01% |

174 | 173 | ВТБ Б1-237 | RU000A103QB2 | RUB | 25.10.2024 | 0,01% |

175 | 174 | ВТБ Б1-238 | RU000A103QC0 | RUB | 25.10.2024 | 0,01% |

176 | 175 | ВТБ Б1-239 | RU000A103QD8 | RUB | 08.11.2024 | 0,01% |

177 | 176 | ВТБ Б1-240 | RU000A103QE6 | RUB | 08.11.2024 | 0,01% |

178 | 177 | ВТБ Б1-245 | RU000A103U02 | RUB | 11.11.2026 | 0,01% |

179 | 178 | ВТБ Б1-246 | RU000A103U10 | RUB | 16.12.2026 | 0,01% |

180 | 179 | ВТБ Б1-247 | RU000A103U28 | RUB | 13.01.2027 | 0,01% |

181 | 180 | ВТБ Б1-248 | RU000A103U36 | RUB | 27.01.2027 | 0,01% |

182 | 181 | ВТБ Б1-262 | RU000A103XH5 | RUB | 06.12.2024 | 0,01% |

183 | 182 | ВТБ Б1-263 | RU000A103XJ1 | RUB | 13.12.2024 | 0,01% |

184 | 183 | ВТБ Б1-264 | RU000A103XK9 | RUB | 13.12.2024 | 0,01% |

185 | 184 | ВТБ Б1-265 | RU000A103XL7 | RUB | 13.12.2024 | 0,01% |

186 | 185 | ВТБ Б1-266 | RU000A103XM5 | RUB | 13.12.2024 | 0,01% |

187 | 186 | ВТБ Б1-267 | RU000A103XN3 | RUB | 20.12.2024 | 0,01% |

188 | 187 | ВТБ Б1-268 | RU000A103XQ6 | RUB | 20.12.2024 | 0,01% |

189 | 188 | ВТБ Б1-259 | RU000A103XX2 | RUB | 22.11.2024 | 0,01% |

190 | 189 | ВТБ Б1-260 | RU000A103XY0 | RUB | 22.11.2024 | 0,01% |

191 | 190 | ВТБ Б1-261 | RU000A103XZ7 | RUB | 06.12.2024 | 0,01% |

192 | 191 | ВТБ Б1-275 | RU000A104545 | RUB | 27.12.2024 | 0,01% |

193 | 192 | ВТБ Б1-276 | RU000A104552 | RUB | 27.12.2024 | 0,01% |

194 | 193 | ВТБ Б1-278 | RU000A104578 | RUB | 03.01.2025 | 0,01% |

195 | 194 | ВТБ Б1-279 | RU000A104586 | RUB | 24.01.2025 | 0,01% |

196 | 195 | ВТБ Б1-280 | RU000A104594 | RUB | 29.12.2024 | 0,01% |

197 | 196 | ВТБ Б1-281 | RU000A1045A5 | RUB | 07.02.2025 | 0,01% |

198 | 197 | ВТБ Б1-282 | RU000A1045B3 | RUB | 07.02.2025 | 0,01% |

199 | 198 | ВТБ Б1-283 | RU000A1045C1 | RUB | 07.02.2025 | 0,01% |

Стоит ли покупать: плюсы и минусы

Приобретать облигации или нет – выбор каждого. Все зависит от того, для чего вы собираете свой инвестиционный портфель. Так, например, они хорошо подойдут для людей, не любящих сильно рисковать – облигации по сравнению с акциями намного менее подвержены ценовым колебаниям. Давайте рассмотрим плюсы облигационных бумаг:

- Рост и доходность можно предсказать – прозрачность (благодаря купонной системе) позволяет практически всегда достаточно точно рассчитать то, какими темпами ваш доход от вложений будет расти;

- Высокая зависимость от акций – наличие облигаций в инвестиционном портфеле может снизить его волатильность, но если грамотно распределить активы, сделав их доминирующими (по количеству) ценными бумагами, то получится добиться хорошего соотношения доходности-риска. Так, например, если в портфель, состоящий полностью из акций, добавить облигации, то инвестор сможет пройти через кризис и падение рынка с минимальными потерями;

- Они являются денежными эквивалентами – если рынок обвалился, то у инвестора всегда будет возможность продать свои ценные бумаги практически за ту же цену, за какую они и были приобретены;

Конечно, у облигаций есть и ряд существенных минусов:

- Низкая (относительно акций) доходность – облигации скорее подходят для долгосрочных инвестиций и для сохранения капитала, а не его приумножения;

- Риски порой выше, чем при вложении в акции – например, при инвестировании в облигации развивающихся стран, вкладчик несет определенные риски, потому как никто с точностью не сможет предсказать, как будет развиваться рынок экономически нестабильного государства;

- Снижение доходности при повышении ставки ЦБ РФ.

При выборе любой ценной бумаги внимание следует уделить на, например, эмитента, номинальную цену и доходность. Это очень важные аспекты, которые будут определять, какой по итогу доход с инвестиции получит вкладчик.

Стоит также учесть, что сначала все бумаги должны пройти через процедуру первичного размещения, прежде чем их можно будет купить.

Для диверсификации рисков можно приобрести несколько разных облигаций у разных эмитентов (но нужно проследить, чтобы купоны выплачивались минимум дважды в год). Применив эту стратегию, можно значительно уменьшить риск потерь в случае наступления кризисной ситуации, потому как купоны разных эмитентов будут давать разную прибыль, которая вполне сможет покрыть убытки в случае дефолта одно из эмитентов.

Почему стоимость ценных бумаг меняется?

Цена активов сильно зависит от спроса и предложения, имеющегося на рынке в данный момент. Так, во время эмиссии (выпуска) номинальная стоимость того или иного актива будет складываться из величины расходов на его производство и последующей реализации среди вкладчиков.

Стоимость подразделяется на рыночную (спрос-предложение), балансовую (опора на бухгалтерский баланс), внутреннюю (потенциальная цена с учетом всех перспектив) и ликвидационную (величина компенсационной выплаты).

На какой доход можно рассчитывать при вложении в облигации?

Реальная доходность, которую получит инвестор по облигациям, завивист от следующих факторов:

- цена на момент покупки (ценные бумаги могут продаваться с дисконтом (цена ниже номинала) или с премией (выше номинала));

- ставка купона;

- уровень инфляции;

- ставки Центробанка;

- налоги.

Если актив имеет купон, то процентную ставку доходности можно рассчитать по следующей формуле:

- Суммарная величина всех годовых купонов / Номинал х 100

Величину текущей ставки, которая отразит то, какой профит получает инвестор с облигации, высчитывают так:

- Доход по купонам за год / Чистую цену х 100

- В инвестициях используется такой термин, как реальная доходность. Она отражает прирост портфеля у учетом инфляции. Что по факту это означает? К примеру, доходность по облигациям составила 8%, а уровень инфляции 8,74%. Это означает, что вкладчик в итоге оказался в убытке на 0,74%.

- При выборе облигаций целесообразно их сравнивать с доходностью по краткосрочным государственным облигациям, которые условно называют безрисковыми активами. Процент, который получит вкладчик свыше показателя по низкорискованным вложениям, называют премией за риск.

- Третий момент, на который следует акцентировать внимание — это расчет доходности. При выборе бондов важно обращать внимание не столько на купонную доходность, сколько на доходность к погашению. Этот показатель учитывает не только купоны, но и цену, по который был приобретен актив. Особенно это важно, если инвестор планирует держать долговые расписки в своем портфеле до даты погашения.

- Не менее информативен показатель — эффективная доходность к погашению. Она учитывает не только цену покупки, но и реинвестирование купонов.

Приведем пример. Ставка купона по облигации, установленная эмитентом, составляет 9,25%.

Для расчета доходности удобнее использовать специальный калькулятор. Найти его можно на официальном сайте Мосбиржи. Также полезным для анализа активов будет сервис от УК “Доход” (https://www.dohod.ru/analytic/bonds). Здесь вы сможете сравнить бумаги по доходности. По состоянию на февраль 2022 эффективная доходность по долговым ЦБ ВТБ составляет от 0,1% до 15,8%.

Как купить и как продать облигации?

Купить корпоративные облигации можно 3 способами:

- Открыть брокерский счет. Приобрести интересующие активы можно только через посредника — брокерскую компанию, предоставляющую доступ к торгам на фондовой бирже. Список проверенных организаций можно посмотреть на официальном сайте Московской биржи. Для заключения сделки с выбранным брокером нужно будет предоставить свои личные данные;

- Альтернатива брокерскому счету – индивидуальный инвестиционный счет (ИИС). Открыть его можно также через брокера, но нужно иметь ввиду, что на ИИС налагается ряд ограничений. Так, например, на одного человека возможно открыть только один счет. Главный его плюс состоит в наличии налоговых льгот для частных инвесторов;

- Через приобретение паевых в паевом инвестиционном фонде. Сам ПИФ представляет собой инвестиционный портфель с облигациями разных компаний из совершенно (чаще всего) областей. Этот способ отлично подойдет для тех, кто не хочет тратить свое время на изучение всех нюансов приобретения ценных бумаг.

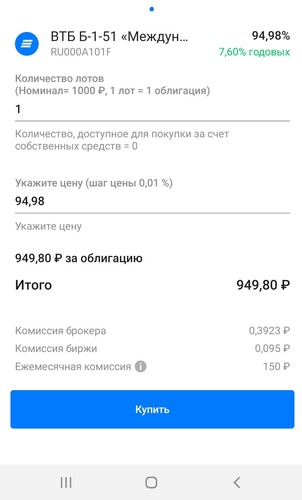

Сегодня брокеры предлагают весьма удобные мобильные торговые терминалы, пользоваться которым не сложнее, чем мобильным банком.

Чтобы купить облигации, необходимо:

- После открытия брокерского счета или ИИС, скачать мобильное приложение, например ВТБ Мои Инвестиции.

- Авторизоваться в мобильном торговом терминале (при заключении договора вам будет вадан логин и пароль для доступа к торгам на фондовой бирже);

- Пополнить счет на инвестируемую сумму.

- Перейти на вкладку “Витрина”. Здесь вы сможете выгрузить все ценные бумаги ВТБ или найти конкретный актив по названию или тикеру.

В поисковую строку вбиваем название эмитента и через фильтр выбираем тип инструмента “Облигации” и нажмите на кнопку “Применить”.

В поисковую строку вбиваем название эмитента и через фильтр выбираем тип инструмента “Облигации” и нажмите на кнопку “Применить”.  После этого будет выгружен список ценных бумаг.

После этого будет выгружен список ценных бумаг. - Выберите позицию, ознакомьтесь со стаканом котировок, финансовыми показателями, условиями выплаты купонов

и нажмите на кнопку “Купить”.

и нажмите на кнопку “Купить”.

- Укажите количество лотов и цену.

Стоит ли покупать долговые ценные бумаги – вопрос дискуссионный, и каждый сам его должен для себя решить. Как вы считаете, являются ли активы актуальным способом заработка или лучше отдать предпочтение другим финансовым инструментам – депозитам, акциям, ПИФам или ETF-фондам?

- Монетизация Rutube в 2025 году — условия подключения - 16 января, 2025

- Монетизация telegram-каналов: 6 способов - 14 ноября, 2024

- Работа для самосвала: где искать заказы и на какой доход можно рассчитывать - 16 мая, 2024

В поисковую строку вбиваем название эмитента и через фильтр выбираем тип инструмента “Облигации” и нажмите на кнопку “Применить”.

В поисковую строку вбиваем название эмитента и через фильтр выбираем тип инструмента “Облигации” и нажмите на кнопку “Применить”.  После этого будет выгружен список ценных бумаг.

После этого будет выгружен список ценных бумаг. и нажмите на кнопку “Купить”.

и нажмите на кнопку “Купить”.